Разрыв в стоимости акций российских и зарубежных компаний связан не с санкциями и геополитическими рисками, а с разницей в подходах к корпоративному управлению, считает совладелец и главный директор по инвестициям ПАО «Совкомбанк» Дмитрий Хотимский. В интервью «Ленте.ру» он дал оценку состоянию экономики и долгового рынка в России, рассказал о своей стратегии инвестирования и запуске нового инвестиционного журнала в формате комиксов Market Power.

Дмитрий, начнем с темы, всегда волнующей наших читателей, то есть с текущего состояния мировой экономики. Как она себя чувствует, учитывая последствия коронакризиса?

Дмитрий Хотимский: На данный момент существует большое противоречие между ростом цен и низкими ставками, при этом обстановка остается относительно стабильной. Насколько долго может сохраняться такое положение до того, как люди массово решат избавляться от денег и покупать золото, — неизвестно. Пока большинство хранит валюту под низкую ставку во время инфляции, экономика сохраняет равновесие.

С 2008 года объем денежной массы в мире вырос в несколько раз, что, по мнению некоторых аналитиков, говорит о надувании огромных пузырей. Как вы думаете, долго ли продлится этот период и насколько он угрожает мировой экономике?

Рост денежной массы позволяет сглаживать кризисы, оказывая положительное воздействие на экономическую обстановку. Сейчас мы также можем наблюдать, как естественным образом растет цена акций и квартир. С этой точки зрения пузыря нет.

Фото: Юрий Мартьянов / Коммерсантъ

На мой взгляд, проблемой является то, что в Америке много компаний оценивается не из текущих доходов, а исходя из воображаемых радужных перспектив захватить рынок с низкой конкуренцией и получить большую прибыль. Получается, стоимость бизнеса превышает фактические вложения в него в сотни раз.

Российский фондовый рынок сильно недооценен из-за санкций и геополитических рисков. Как вы считаете, резкая коррекция мирового рынка способна сократить разницу в стоимости российских и западных ценных бумаг?

Вероятнее всего, если американский фондовый рынок упадет в два раза завтра, то и российский отреагирует на эти изменения пропорционально. Недооцененность наших компаний никак не сможет повлиять на выравнивание, так как разрыв в стоимости акций связан не с санкциями и геополитическими рисками, а с общей разницей в подходах к корпоративному управлению, а также большей долей госсектора в экономике.

Каков ваш прогноз на 2021-2022 годы? Стоит ожидать экономического роста или нового глобального кризиса?

С моей точки зрения, предпосылок для кризиса нет — во многом благодаря большому количеству напечатанных денег. Есть объективная инфляция, но она в среднем отстает от инфляционных ожиданий населения, и если люди будут чувствовать, что ситуация под контролем, дестабилизации не будет. Стабильность обстановки во многом сохраняется благодаря консенсусу по ключевым показателям между правительством и рынком. В аналогичной ситуации 30 лет назад одной из мер регуляции было повышение процентных ставок, теперь же из-за государственных долгов такой возможности у нас нет.

Я точно не предсказатель. Когда я узнал, что начался кризис, связанный с коронавирусом, то не мог представить, что будет такая реакция. Все средства массовой информации подключились, многие запаниковали: рынок сначала упал на 50 процентов, а потом в два раза вырос. Если игра снова начнет идти на крупные деньги, сложно предугадать последствия.

Обсудим долговой рынок в России: каковы его перспективы? В последнее время быстрый рост ключевой ставки охладил пыл многих эмитентов, которые думали над выпуском новых облигаций. При этом количество розничных инвесторов выросло. Как эти тенденции будут определять развитие долгового рынка?

Большое количество компаний продолжит выпускать облигации под ключевую ставку, какая бы она ни была, а для розничных инвесторов — на 2 процента выше. Сейчас уже большинству стало понятно, что покупать облигации выгоднее, чем хранить деньги на депозите, поэтому тенденция продолжит развиваться за счет физических лиц.

В России много эмитентов качественных долговых бумаг, можете дать оценку? Ждете ли вы новые имена из числа крупных компаний в ближайшее время?

На мой взгляд, сейчас нет дефицита предложений. Основные крупные бренды уже представлены на рынке, они продолжат успешно размещать облигации. Предпосылки для появления новых качественных эмитентов слабые. В данный момент на рынок выходят компании, которые не являются представителями первого эшелона. Выпущенные ими ценные бумаги потенциально несут больше рисков, чем облигации крупных сырьевых и промышленных компаний.

Фото: Владимир Астапкович / РИА Новости

Есть мнение, что Совкомбанк сторонится фондового рынка. Портфель ценных бумаг банка почти на 90 процентов состоит из различных типов фондов, облигаций, но в нем практически полностью отсутствуют акции. С чем это связано?

Прежде всего, существует банковское регулирование, при котором любая покупка акций отражается на показателях капитала. Для нас рационально платить дивиденды акционерам, а они примут дальнейшее решение самостоятельно.

Еще одна причина — рейтинговые агентства, которые нас оценивают. Они негативно относятся к любым акциям из-за возможных рисков. Для нас рейтинг надежности банка является первостепенным. Наверное, при благоприятной экономической обстановке неважно, много зарабатывает компания или мало, главный вопрос — что будет происходить в кризис. Это и может повлиять на оценку. Акция работает как циклический инструмент, который именно в кризис начинает себя плохо вести. На такие риски банк идти не может. Условно, мы взяли деньги клиентов — и обязаны в любой ситуации, независимо от роста или падения фондового рынка, их вернуть.

В глобальном смысле в случае роста рынка организация пытается взять себе премию, при этом риски перекладываются на вкладчиков. Такая ситуация не устраивает ни рейтинговые агентства, ни Центральный банк, в конечном счете она становится невыгодной и для нас.

Какой стратегии инвестирования придерживаетесь вы?

Де-факто 90 процентов моего капитала — в акциях Совкомбанка. Остальную часть инвестиционного портфеля составляют опционы и определенный набор российских акций. Считаю, что нет смысла покупать американские. Сейчас на рынке представлено достаточное количество недорогих ценных бумаг, выпущенных стабильными успешными компаниями нашей страны.

Восемь лет назад вышла ваша книга «Наживемся на кризисе капитализма», где вы поделились своим взглядом на инвестирование. С тех пор Совкомбанк вырос в несколько десятков раз и вошел в список системно значимых кредитных организаций. Развитие состоялось благодаря подходу, описанному в книге? Удалось нажиться на кризисе капитализма?

Совкомбанк вырос в основном благодаря успешно проведенной диверсификации бизнеса. Это позволило нам эффективно распределять капитал в те сегменты и ниши, которые в разное время становились более прибыльными. У банка-монолайнера такой возможности не было бы. Кроме того, мы спокойно и расчетливо действовали во время кризисов, а во все остальное время не пытались расти по активам любой ценой. В кризисное время важно обладать определенными компетенциями.

Например, не стоит впадать в панику, когда бумага падает в цене. Нужно четко отличать временный дисбаланс спроса и предложения: действительно ли компания может разориться? Если изменения носят краткосрочный характер, допустимо купить облигацию на спаде, позже она вырастет в цене. Еще одна частая ошибка менеджмента — решение резко сократить половину персонала и затраты на рекламу в целях экономии. Часто такие кардинальные меры необоснованны и неэффективны.

Стоит ли ожидать продолжения вашей книги?

Если действительно многие люди захотят прочитать обновленную версию, выпущу новую редакцию. Я начал переписывать информацию в некоторых главах с учетом накопленного опыта, но пока больше внимания уделяю созданию и выпуску инвестиционного журнала Market Power.

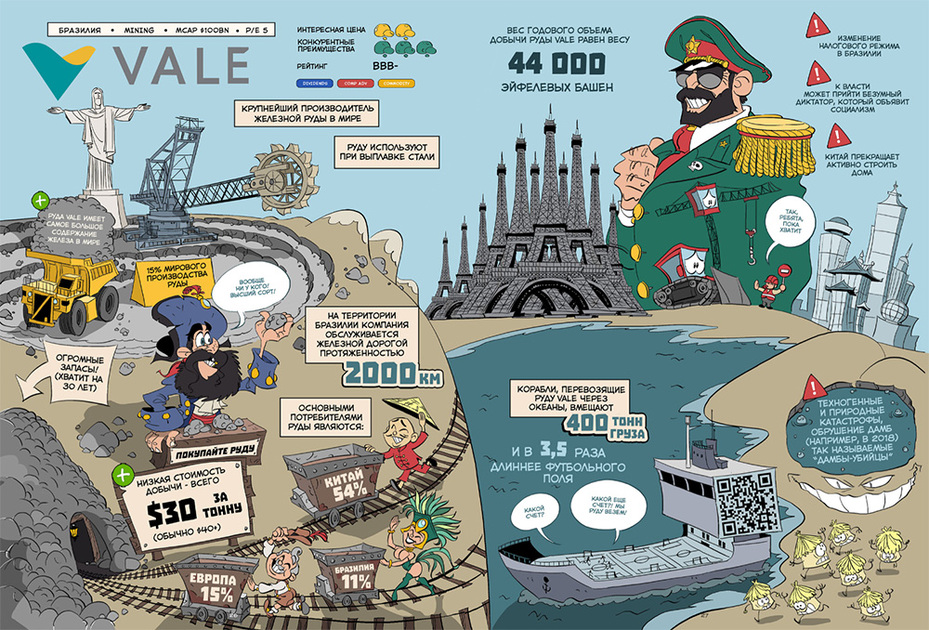

Изображение: журнал Market Power

Расскажите о проекте подробнее. Как зародилась, кому принадлежала и в чем состоит идея инвестиционного журнала Market Power?

Банальная бытовая история: сын спросил, надо ли ему купить акции. Я посоветовал купить акции крупной сырьевой российской компании, но прежде подробно узнать о ее стратегии. Потом я осознал, что для десятилетнего парня это сложная задача.

Разобраться обычному человеку за короткое время, что собой представляет организация, — не просто прочитать Wikipedia, а проанализировать выручку, прибыль, перспективы, риски — невозможно. Не знаю, как инвестиционным профессионалам или даже простому человеку за несколько часов понять основные направления стратегии и погрузиться в их суть.

В ответ на эту проблему у меня родилась идея Market Power. Журнал в формате комикса излагает то, что я сам люблю читать — годовые отчеты крупных мировых корпораций. Надо понимать, что Market Power — это не Wikipedia. Это действительно очень насыщенный материал, который готовят десять разных специалистов. Мы стараемся, чтобы перед покупкой ценных бумаг до инвестора любого уровня дошла важная информация о компании.

Мне приятно быть автором и редактором Market Power. Огромному количеству людей он нравится. На мой взгляд, проект имеет глобальные перспективы не только в России, поэтому сейчас материал переводится и на английский язык.

Как вам хотелось бы, чтобы Market Power развивался внутри банка? Есть ли планы масштабировать проект?

В идеале хотелось бы, чтобы людям, в которых просыпается интерес к акциям, банк сразу мог предложить брокерское обслуживание, персональные советы для успешного старта. На мой взгляд, для нас важно привлечь этих клиентов на обслуживание первыми, чтобы закипающая энергия и желание инвестировать не уходили к другим. Частично эта идея уже реализована в мобильном приложении «Совкомбанк Инвестиции».

Кроме того, есть желание открыть кафе для читателей Market Power. Заинтересованные в инвестициях люди смогут объединяться, приходить на встречи, общаться и обмениваться своими идеями.

Какой совет вы дали бы себе, когда только начинали знакомиться с миром инвестиций?

Все серьезные покупки акций на значимые суммы необходимо совершать после общения с CEO компании. Например, в свое время я продавал акции Amazon, что было разумно. В момент, когда они упали, следовало поговорить с бизнесом, чтобы понять стратегию и картину мира компании. Возможно, я смог бы предугадать дальнейший подъем и заработать.

Сейчас я точно не стал бы покупать бумаги динамично развивающихся компаний на весь свой капитал без встречи с руководством. Частный разговор ценнее, чем прогнозы аналитиков, которые могут навязать свои идеи. Мне кажется, это наиболее ценный совет.