США ввели пошлины на импорт российского алюминия и на продукцию, произведенную из металла, выплавленного или отлитого в России. Эта мера окажет негативный эффект на российских производителей, которые под давлением накопившихся неблагоприятных факторов и в условиях скромных объемов потребления алюминия внутри России вынуждены искать пути выхода из кризисного положения. О ключевых проблемах российской алюминиевой отрасли — в материале «Ленты.ру».

Соединенные Штаты ввели двухсотпроцентную пошлину на российский алюминий. С 10 апреля этого года вступит в силу пошлина в 200 процентов и на продукцию, произведенную из алюминия, выплавленного или отлитого в России. Несмотря на то что на США у российских компаний приходится небольшой процент от общего объема продаж металлов, потеря любого рынка в сегодняшних условиях становится болезненной для бизнеса. Кроме того, пошлины могут затронуть все международные производственные цепочки, а это значит, что ряд компаний-партнеров будут обходить российский алюминий стороной, чтобы избежать санкционных издержек. В таких условиях российская алюминиевая отрасль могла бы сделать разворот в сторону внутреннего рынка и работать для отечественного потребителя. Однако насколько эта идея жизнеспособна в текущих экономических реалиях?

Карьерные самосвалы вывозят руду для производства алюминия из карьера Мазульского известнякового рудника Ачинского глиноземного комбината

Фото: Илья Наймушин / РИА Новости

Пошлины на алюминий из России

Новые пошлины, вступившие в силу 10 марта, направлены прежде всего на то, чтобы выбить почву из-под «РУСАЛа» — ключевого игрока российской алюминиевой отрасли и апологета развития промышленного потенциала Сибири.

«Российская алюминиевая отрасль — это один из становых хребтов развития Сибири. Именно в этом макрорегионе сосредоточены основные мощности по производству алюминия для гражданского авиастроения, строительства, упаковки, энергетики, машиностроения, в том числе для ведущих мировых автоконцернов. "РУСАЛ", как один из ключевых работодателей в регионе, продолжает следовать принципам своего основателя Олега Дерипаски и активно инвестирует в развитие социального пространства», — говорит член наблюдательного совета Гильдии финансовых аналитиков и риск-менеджеров Александр Разуваев.

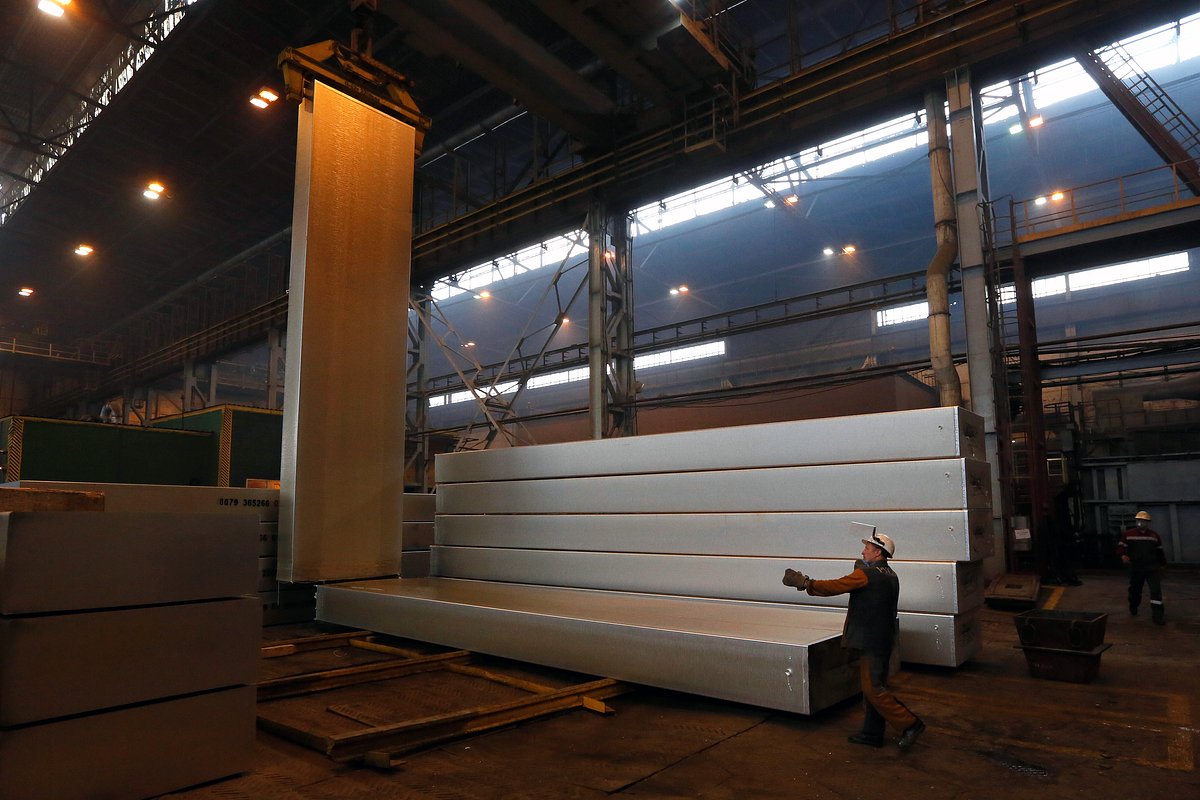

Сотрудник в литейном отделении Красноярского алюминиевого завода компании «РУСАЛ»

Фото: Антон Новодережкин / ТАСС

Усиление санкционного давления, а также комплекс проблем с логистикой привели к затовариванию складов «РУСАЛа», росту издержек и падению прибыльности уже в 2022 году. 2023 год, по мнению экспертов, грозит алюминиевому гиганту и отрасли в целом еще более серьезными вызовами. Потеря американского рынка — не самый главный из них.

«Доля рынка США в выручке "РУСАЛа" в 2021 году составляла всего около десяти процентов, а в 2022 году она сократилась примерно до пяти — семи процентов», — комментирует Алексей Калачев, аналитик ФГ« Финам». Куда ощутимее могут сказаться на российской алюминиевой отрасли в целом и на «РУСАЛе» в частности пошлины на любую продукцию с содержанием российского алюминия.

«Получается, что любой производитель алюминиевой продукции с использованием российского первичного алюминия в ЕС, ЮВА и даже в Китае при экспорте своей продукции в США попадает на двухсотпроцентные пошлины. Он должен либо платить эти пошлины, либо отказываться от экспорта в США, либо отказываться от использования российского алюминия. При этом, даже если он его не использует, ему придется доказывать это, что создает дополнительные издержки. Производителям проще потребовать от своих правительств также ввести двухсотпроцентные пошлины, чтобы не иметь этой головной боли. Или переориентировать свой экспорт с Америки куда-то еще», — говорит Калачев.

Выливка металла из электролизеров РА-167 нового поколения на предварительно обожженных анодах, собственной разработки инженерно-технологического центра «РУСАЛа», на Новокузнецком алюминиевом заводе

Фото: Ярослав Беляев / ТАСС

По словам эксперта, оценить емкость по российскому алюминию тех глобальных производственных цепочек, которые в конце пути замыкаются на рынке США, довольно проблематично, как и спрогнозировать действия их участников в новых условиях. При реализации неблагоприятного сценария, по оценкам ФГ «Финам», потери «РУСАЛа» окажутся выше 10 процентов, а при худшем сценарии к лету могут достигнуть 15-20 процентов.

Внутренний спрос

Одной из ключевых проблем алюминиевой отрасли России, которая остается в фокусе внимания, но пока не получила эффективного решения, остается скромный внутренний спрос на металл ввиду ограниченного числа сильных производств. Первая волна санкций против компаний из России, прежде всего «РУСАЛа», побудила правительство выработать дорожную карту поддержки отрасли.

В документе предлагалось ввести субсидии для предприятий при использовании алюминия и расширить сферы применения металла. Проблемы отрасли были учтены также при подготовке обновленной стратегии развития отечественной металлургии до 2030 года. Президент России Владимир Путин отмечал, что металлургия — одна из отраслей, в которой производственные процессы нельзя поставить на паузу.

Тем не менее программы развития не придали заметного ускорения внутреннему рынку. «Ситуация с ростом спроса на алюминий неоднозначна. С одной стороны, за последние годы были актуализированы новые стандарты на алюминиевую готовую продукцию, которые позволяют расширить ее применение. У нас строятся алюминиевые мосты. У нас делаются попытки по широкому использованию алюминиевых окон в жилищном строительстве. А с другой стороны, есть круг проблем», — комментирует промышленный эксперт Леонид Хазанов.

Сотрудники предприятия управляют погрузчиком для транспортировки 13-метрового алюминиевого слитка весом 34 тонны в литейном цехе Красноярского алюминиевого завода «РУСАЛ»

Фото: Илья Наймушин / Reuters

По его словам, сдерживающих факторов для повышения внутреннего спроса несколько. «Не везде можно применять алюминий. Существуют предубеждения потребителей, которые относятся к алюминию с осторожностью, а зря. Например, в железнодорожном машиностроении традиционно предпочитают сталь, хотя, например, алюминиевые вагоны могут быть не хуже стальных, и у них даже будет выше грузоподъемность за счет более низкой массы», — отмечает эксперт.

Потребление алюминия на душу населения в России, по данным Алюминиевой ассоциации, остается на уровне 10 килограммов. Для сравнения: в Германии этот показатель составляет 43 килограмма, а, например, в Китае — 36 килограммов. В 2021 году потребление алюминия составило 1,4 миллиона тонн, 24 процента из которых пришлось на строительство, 18 процентов — на упаковку, 15 процентов — на автопром.

Улучшить положение отечественной алюминиевой промышленности может развитие производств в особых экономических зонах. По словам вице-президента «РУСАЛа» Елены Безденежных, в Енисейской Сибири (Красноярске, Саяногорске) могут в перспективе заработать промышленные кластеры, производящие востребованную на азиатском рынке продукцию высокого передела. Речь идет, например, о прокате для авиации и судостроения, компонентах для машино- и автомобилестроения, кабелях, аккумуляторах и других товарах.

Катанка алюминия в цехе Иркутского алюминиевого завода в Шелехове. Завод является одним из крупнейших и старейших алюминиевых заводов в Восточной Сибири и в России, входит в состав объединенной компании «РУСАЛ»

Фото: Алексей Майшев / РИА Новости

Однако в нынешних условиях эксперты не исключают, что «РУСАЛу», возможно, придется сокращать производство и, при неблагоприятном сценарии, ставить работу ряда активов на паузу.

«При самом жестком сценарии развития событий "РУСАЛ" может остановить Кандалакшский или Новокузнецкий алюминиевые заводы. Они самые старые, и, по логике вещей, у них наиболее высокие издержки. В 2018 году из-за санкций "РУСАЛ" уже принял непростое решение и законсервировал Надвоицкий алюминиевый завод в Карелии», — отмечает Хазанов. По его словам, в сложившейся ситуации «РУСАЛу» остается переориентировать экспорт. «Вариант, куда "РУСАЛ" может перенаправить высвободившуюся продукцию, один: азиатские рынки — КНР, Индия, Турция, Южная Корея, но в том же Китае хватает и своих производителей. Компания уже работает в регионе — видимо, ей придется расширять свое присутствие. Главное, чтобы не попасть в ловушку, как это получилось у других металлургов», — отметил Хазанов. Напомним: глава НЛМК Владимир Лисин назвал почти бессмысленным экспорт металлургической продукции из России из-за дорогого фрахта и нарушения логистических цепочек.

Вид с высоты птичьего полета на Ачинский глиноземный завод «РУСАЛа»

Фото: Илья Наймушин / Reuters

Черная полоса для «РУСАЛа»

Для «РУСАЛа», одного из крупнейших в мире производителей первичного алюминия и глинозема, прошлый год стал поиском новой модели существования на фоне неприятных санкционных решений и накопившихся внутренних проблем. Так, австралийским компаниям были запрещены поставки в Россию глинозема, алюминиевых руд и бокситов, что заметно ограничило возможности производства алюминия российскими компаниями, в первую очередь «РУСАЛом». Также компания потеряла важный актив — Николаевский глиноземный завод, на котором производилось до 20 процентов сырья «РУСАЛа». 17 февраля 2023 года Высший антикоррупционный суд Украины поставил точку в судьбе завода и объявил о его полной национализации.

Дополнительно на «РУСАЛ» давят логистические проблемы: заводы компании располагаются далеко от морских портов, и благодаря общероссийской логистической проблеме доля транспортных затрат в цене конечной продукции «РУСАЛа» остается весомой. На этом фоне «РУСАЛ» продолжает напряженный диалог с РЖД. После того как перевозчик ввел жесткие ограничения на перевозки неугольных грузов, «РУСАЛ» столкнулся с проблемами как в поставках сырья, так и в вывозе готовой продукции. В «РУСАЛе» не единожды подчеркивали, что перекосы в доступе к железнодорожным услугам в пользу одной из отраслей становятся губительной практикой для других. Тем более что проблемы с логистикой не исчерпываются внутренними ограничениями со стороны РЖД, а усугубляются еще и уходом с российского рынка международных контейнерных перевозчиков и возникшим дефицитом контейнеров.

Накопительный эффект от ранее введенных санкций и новые реалии в логистике повысили затраты и сказались на финансовых результатах компании. Тревожный звонок: по итогам первого полугодия 2022 года «РУСАЛ» зафиксировал отрицательный свободный денежный поток в размере минус 958 миллионов долларов, а второе полугодие вряд ли было способно сильно изменить положение дел в лучшую сторону. По оценкам S&P, в 2022 году производственные издержки «РУСАЛа» уже выросли на 33,2 процента.

Алюминиевые слитки в литейном цехе Красноярского алюминиевого завода «РУСАЛа»

Фото: Илья Наймушин / Reuters

«Одним из важных факторов давления на "РУСАЛ" стало снижение цен на энергоносители в мире. Для "РУСАЛа" определяющими являются цены на алюминий и курс рубля. Если национальная валюта в последнее время ослабла, что позитивно отражается на маржинальности "РУСАЛа", то цены на алюминий за последние месяцы потеряли почти 11 процентов. Сохраняются проблемы с логистикой», — комментирует Дмитрий Пучкарев, эксперт по фондовому рынку БКС «Мир инвестиций». По его мнению, снижения производства «РУСАЛу» удастся избежать, если конъюнктура на рынке алюминия улучшится. Однако предпосылок для значительного роста цен на металл эксперт не видит.

Аналитик «Цифра брокер» Даниил Болотских также считает, что динамика цен на сырье и продукцию будет оказывать сильное влияние на маржинальность и выручку компании.