На прошлой неделе в России появился сервис «Финздоровье», который анализирует траты россиян и на основе этих данных составляет индивидуальные рекомендации для идеальной финансовой жизни. Его разработал Т-Банк. Корреспондент «Ленты.ру» одним из первых протестировал сервис. Все впечатления — в нашем материале.

15 августа Т-Банк объявил о запуске сервиса комплексной оценки финансового состояния клиентов под названием «Финздоровье». С помощью искусственного интеллекта программа анализирует данные клиентов Т-Банка по разным параметрам и выводит индивидуальные рекомендации по улучшению финансового состояния для каждого из них. По словам компании, сервис поможет россиянам грамотно и эффективно распоряжаться своими деньгами, корректировать подход к тратам сбережениям, а также наращивать свою финансовую грамотность.

Так, через «Финздоровье» можно подсчитать общее количество своих денег — в том числе, ввести данные по счетам в других банках и количеству наличных. Увидеть средние значения по доходам и расходам, рассчитать кредитную нагрузку, проверить кредитную историю и рассчитать вероятность получить выгодные условия по новому кредиту. Также можно проанализировать траты на платные подписки и подключить напоминания о списании денег за три дня до даты оплаты.

В основу «Финздоровья» легли алгоритмы ИИ, созданные AI-Центром Т-Банка, которые анализируют информацию о всех деньгах клиента, кредитной истории, остатке от дохода, расходах на подписки и инвестиции. Исходя из этих данных, сервис дает советы по улучшению финансового состояния и кредитной истории, по повышению финансовой грамотности и разумному распоряжению деньгами

Найти сервис в приложении просто — для этого на главной странице нужно кликнуть на «Все операции» и нажать в правом нижнем углу на значок статистики. На экране отобразится пять блоков, один из которых — краткая справка о сервисе. Остальные четыре показывают аналитику и оценку по разным финансовым статьям — общая сумма денег, остаток от дохода, переводы в инвестиции и кредитный рейтинг. Остановимся на каждой из них по отдельности.

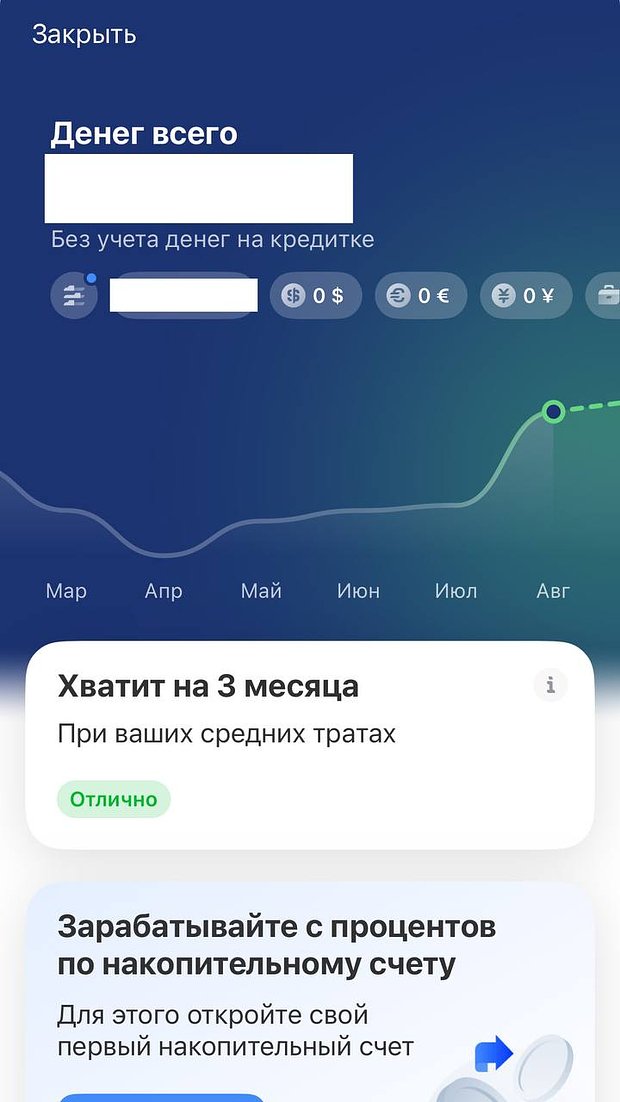

Общая сумма

В этой вкладке автоматически отображается сводная информация по всем продуктам в Т-Банке — картам, брокерским счетам, вкладам и копилкам. При желании из общего расчета можно выключать какие-то продукты — например, если на определенном счету вы копите деньги на первый взнос по ипотеке и не хотите учитывать его в общих накоплениях.

Также можно добавлять счета из других банков, количество наличных и информацию о ценности имущества — причем в любой популярной валюте. Из минусов — если сумма на счетах банков будет меняться, ее нужно будет добавлять вручную. Но Т-Банк обещает добавить автоматическое обновление информации о своих счетах из разных банков позже.

Сервис подскажет, на какое время вам хватит накопленных денег при обычных тратах (с пояснением всех расчетов), и сколько нужно скопить, чтобы хватило на подольше. Также здесь можно отслеживать, как менялось ваше финансовое состояние за последние полгода, и выявлять закономерности — например, в какой месяц накопления росли больше.

На этой же вкладке отображаются идеи и уроки, как копить деньги еще быстрее — например, сервис может посоветовать прочитать статью, как накопить на отпуск или другую финансовую цель.

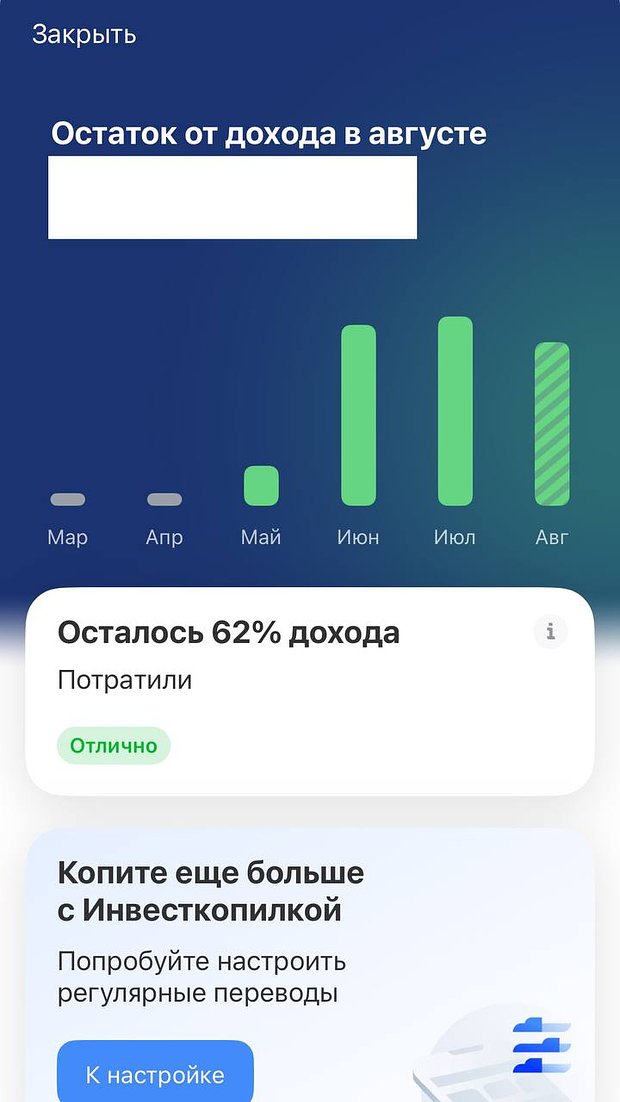

Остаток от дохода

Здесь можно увидеть разницу между своими доходами и расходами — на вкладке отображается, сколько денег осталось на счетах после трат в этом месяце и в предыдущих. Можно увидеть, когда и сколько денег вам удалось отложить. Тут тоже есть пояснения всех расчетов, текущая оценка и рекомендации, какой процент от дохода в идеале нужно откладывать и как этого добиться. Алгоритм выводит идеи, которые могут помочь сберегать еще больше денег. Так, мне подкинули две идеи, связанных с Инвесткопилкой — настроить округление трат и автоматические регулярные переводы.

Например, можно включить переводы любой суммы от 100 рублей раз в день, неделю или месяц. Тут же отображается расчет, сколько у меня получится накопить. Так, если переводить 300 рублей ежедневно, то за год у меня получится скопить примерно 161 000 рублей.

Лично мне в этом пункте немного не хватило персонализации — например, я часто снимаю наличные деньги, но не трачу их, а в сервисе снятие отображается как трата, поэтому статистика по расходам у меня искаженная. Но банк обещает добавить возможность настройки этого параметра.

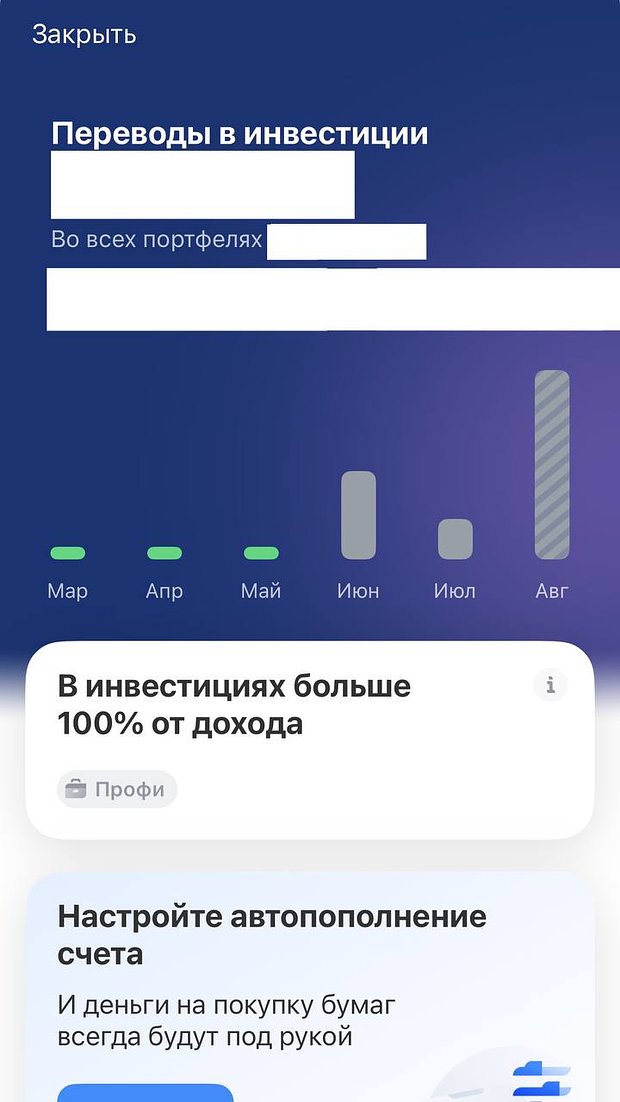

Переводы в инвестиции

В этой вкладке можно узнать, сколько денег лежит в вашем инвестиционном портфеле, на какую сумму вы его пополняете и какая часть доходов уходит на инвестиции. Также сервис предложит подборку инвестиционных инструментов и несколько готовых стратегий. Здесь же можно настроить автопополнение брокерского счета, чтобы систематизировать инвестиционный процесс.

Если вы пока не инвестируете, «Финздоровье» посчитает, сколько можно переводить в инвестиции в зависимости от того, какой процент от дохода вы готовы вкладывать.

Также сервис подберет новичкам материалы, которые помогут разобраться в инвестициях с нуля — узнать о типах бумаг, правилах составления портфеля, принципах диверсификации, стратегиях и прочие азы

Чтобы посмотреть примеры стратегий, нужно перейти в отдельное приложение с инвестициями и найти их там. Возможно, их стоило бы добавить прямо в этой вкладке, чтобы пользователь «не ходил далеко» и сразу смог посмотреть, что ему предлагает банк.

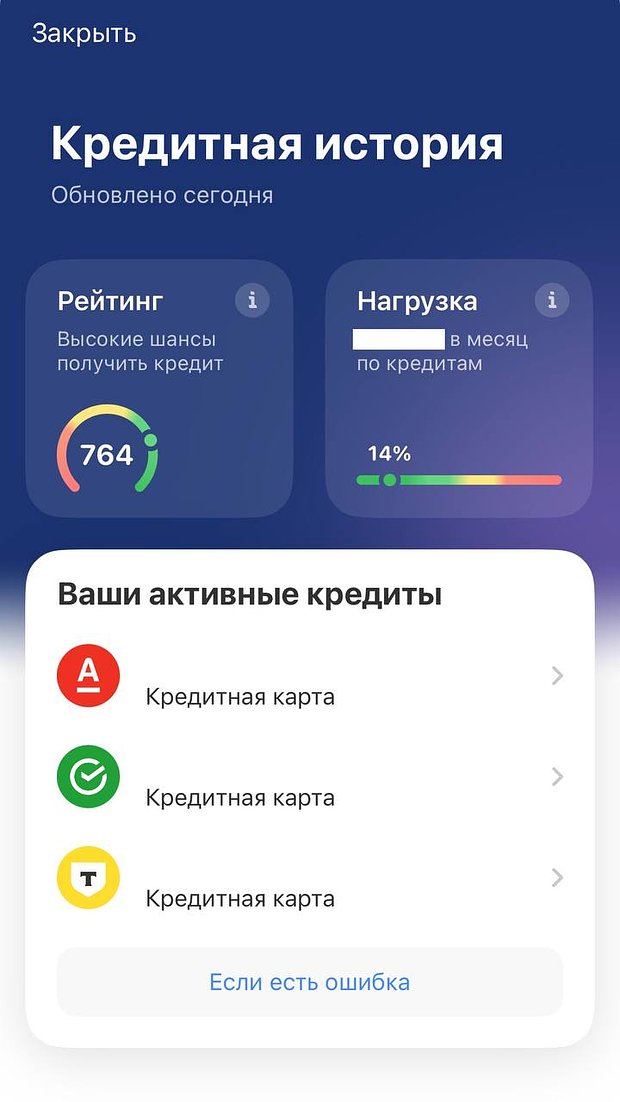

Кредитный рейтинг

Сюда подтягивается информация о займах клиента из разных банков. Это могут быть кредитные карты, кредиты наличными, рассрочки, ипотека. Эта функция доступна всем пользователям, которые дают согласие на запрос их кредитной истории. Если в данные закралась ошибка, ее можно поправить.

Так, исходя из данных от бюро кредитных историй (БКИ), ML-модели для скоринга рассчитывают ваш кредитный рейтинг. Чем он больше, тем выше вероятность получить выгодные условия по следующему кредиту. Также сервис считает вашу кредитную нагрузку — процент от дохода, который уходит на погашение займов. Это важный показатель, на который банки обращают внимание при принятии решения о выдаче кредита: чтобы шансы на одобрение были высоки, процент нагрузки должен быть ниже 50 процентов.

Также в этом блоке можно узнать весьма полезную для себя информацию. Так, мой коллега, тестировавший сервис, обнаружил у себя активную кредитку в другом банке, которую он просил закрыть несколько месяцев назад. Он обратился в банк, и там действительно обнаружили ошибку. В противном случае он бы нескоро об этом узнал.

Таким же образом можно вовремя обнаружить, если вдруг на вас взяли какой-то займ мошенники. Это очень полезная функция — хотя бы раз в месяц проверять, все ли в порядке с вашей кредитной историей, не помешает каждому

На мой взгляд, еще здесь можно было бы добавить информацию об актуальных кредитных продуктах в банке и условия, на которые может рассчитывать клиент с определенным кредитным рейтингом и показателем по долговой нагрузке.

Контроль подписок

Также хочу отдельно отметить блок с подписками — мне еще нигде не встречалась функция, которая собирала бы все твои платные подписки в одном месте.

Сейчас все подписаны на большое количество стриминговых сервисов, приложений, и можно забыть, что у тебя в нескольких местах каждый месяц списывается несколько сотен рублей, даже если ты уже этим сервисом не пользуешься. За год может накапать значительная сумма, если вовремя не отменить. Поэтому очень кстати, что в «Финздоровье» можно посмотреть весь список твоих подписок и настроить напоминания за три дня до списания.

С помощью «Финздоровья» можно узнать много нового о своем финансовом положении и легко улучшить его — это отличный шанс для тех, кто давно хотел навести порядок в своих финансах, но никак не мог найти время. Новый сервис очень упрощает систематизацию информации и экономит время на сложных расчетах.

В целом, мне понравилось пользоваться «Финздоровьем». Даже при хороших оценках финансового положения мне подсказали, как можно сделать его еще лучше, и я планирую воспользоваться этими идеями. Сервис доступен всем клиентам Т-Банка в мобильном приложении на Android версии 6.14 и на iOS версии 6.22 или новее. Финансовый чекап хотя бы раз в несколько месяцев будет полезен каждому.