С 2023 года для россиян введен Единый налоговый счет (ЕНС) — простыми словами, это общий кошелек, из которого налоговые органы самостоятельно распределяют средства для уплаты текущих платежей. И если раньше каждый налог необходимо было отправлять по отдельным реквизитам, то теперь достаточно единожды перечислить деньги на налоговый счет. ЕНС был введен на основании федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» — для оптимизации процессов, связанных с оплатой налогов, сборов и страховых взносов. Пополняют ЕНС с помощью ЕНП, единого налогового платежа. «Лента.ру» разобралась, как платить налоги с помощью этого счета.

Что такое ЕНС, ЕНП и сальдо

Что такое ЕНС

Единый налоговый счет (ЕНС) — это относительно недавно, с 1 января 2023 года, введенная форма учета платежей, которые поступают от налогоплательщика в бюджеты всех уровней, пояснила в беседе с «Лентой.ру» старший вице-президент инвестиционной компании Fontvielle Анастасия Хрусталева.

Единый налоговый счет доступен всем налогоплательщикам:

- физическим лицам;

- индивидуальным предпринимателям;

- организациям.

Налоговые органы открывали ЕНС самостоятельно, налогоплательщикам для этого ничего не нужно было делать. На 1 января 2023 года ФНС сформировала по каждому открытому ЕНС сальдо на основании сведений об исполнении налоговых обязательств (включая пени, проценты и штрафы), которые были у ведомства на конец 2022 года.

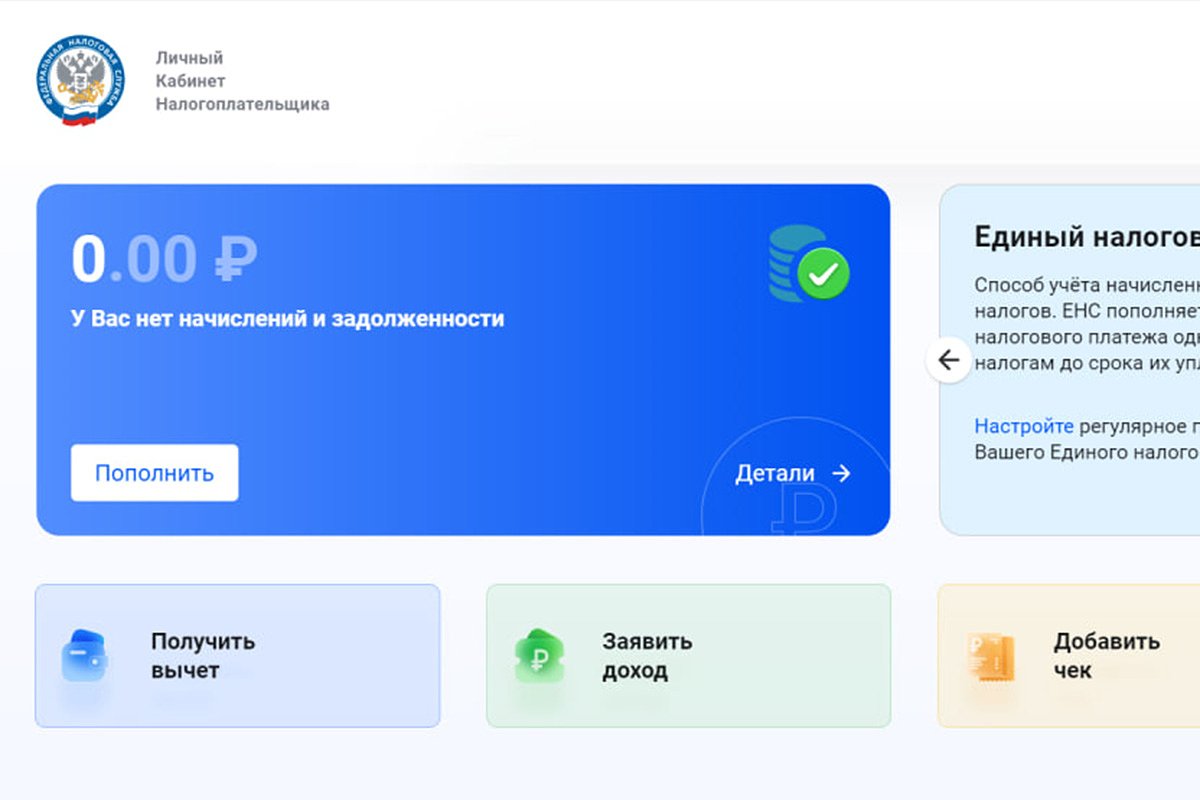

ЕНС — это своеобразный кошелек, копилка налогоплательщика, где лежат средства, направляемые на исполнение налоговых обязательств

Скриншот: nalog.gov.ru

Что такое сальдо

Сальдо — это остаток денег на счету, разница между поступлениями и списаниями.

Сальдо по ЕНС может быть в трех состояниях:

- нулевое, когда налоговые обязательства исполнены в срок, отсутствует задолженность и переплата;

- положительное, когда налоговые обязательства исполнены, а средства на счете остались;

- отрицательное, когда у плательщика имеется задолженность по налогам, страховым взносам или сборам.

Поскольку при задолженностях к плательщику применяют санкции, очень важно следить за состоянием счета, чтобы не допускать образования отрицательного сальдо, предупреждает Хрусталева.

Что такое ЕНП

Поступающие на ЕНС средства называются единым налоговым платежом (ЕНП). Также к ЕНП приравниваются деньги, взысканные с налогоплательщика, и те, которые ему причитаются по тем или иным основаниям.

В ЕНС учитываются деньги компаний, физических лиц и индивидуальных предпринимателей, перечисленные или признанные как ЕНП, и сведения о совокупных налоговых обязательствах.

Для юридических лиц доступен только безналичный способ пополнения ЕНС через банк или через личный кабинет налогоплательщика, а индивидуальные предприниматели могут пополнить счет наличными деньгами через банк, МФЦ или почту.

Финансовый консультант Татьяна Волкова предложила простое объяснение принципа работы ЕНС: «Раньше вы платили за каждую услугу отдельно, теперь же есть ЕНС — как общий счет за коммуналку. Вы пополняете его один раз, а деньги автоматически распределяются по всем услугам и видам налогов. Это позволяет избежать ситуации, когда у налогоплательщика возникают долги по одному налогу, в то время как у него есть переплата по другому».

Представьте, что все ваши налоги — это как коммунальный платеж: за квартиру, свет, воду

Как узнать баланс ЕНС

Фото: Александр Миридонов / Коммерсантъ

Проверить, сколько осталось денег на едином налоговом счете, и увидеть сальдо можно в личном кабинете налогоплательщика.

По этим ссылкам можно перейти к своему ЕНС:

Как получить доступ к личному кабинету:

- получить данные для входа в любом налоговом органе можно вне зависимости от места жительства и прописки (понадобится документ, подтверждающий личность);

- индивидуальным предпринимателям и физическим лицам — с помощью электронной подписи;

- через сайт «Госуслуги», если учетная запись уже подтверждена в налоговом органе.

После входа в личный кабинет надо перейти в раздел «Единый налоговый счет» — там и будет информация о состоянии счета, сальдо и функционал для формирования платежек и заказа справок.

Что важно знать о ЕНС физическим лицам

Скриншот: nalog.gov.ru

Для физических лиц самое главное — это следить за сроками уплаты налогов, уверена бухгалтер Анастасия Емельянова.

Срок оплаты имущественных налогов (например, земельного и транспортного) в этом году на день позже — 2 декабря, потому что 1 декабря — это воскресенье

Эксперт советует запланировать оплату налогов на конец ноября, потому что в последние дни оплаты сайт налоговой может виснуть из-за слишком большой нагрузки.

Все налогоплательщики в России должны перечислять платежи по единым реквизитам на единый казначейский счет в Тульской области. Реквизиты для уплаты по ЕНП одинаковы для всех регионов, независимо от места жительства или работы налогоплательщика.

- Наименование банка получателя средств: ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула

- БИК банка получателя средств (БИК ТОФК): 017003983

- Номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета): 40102810445370000059

- Получатель: Управление Федерального казначейства по Тульской области (МИ ФНС России по управлению долгом)

- ИНН получателя: 7727406020

- КПП получателя: 770801001

- Номер казначейского счета: 03100643000000018500

Что важно знать о ЕНС владельцам бизнеса

Единые сроки уплаты налогов и сдачи отчетности

После введения ЕНС календарь платежей сильно упростился.

происходят все платежи, а предоставить отчетность нужно 25-го числа

Но некоторые сроки остались прежними: так, уплата страховых взносов в фиксированном размере индивидуальными предпринимателями должна быть произведена 31 декабря и 1 июля, а уплата страховых взносов по травматизму — 15 числа месяца, следующего за отчетным.

Также в особом порядке происходит оплата НДФЛ за сотрудников и контрактников: налог за период с 1 по 22 число месяца нужно оплатить 28 числа, а за оставшийся период — до 5 числа следующего месяца. При этом второй декабрьский платеж НДФЛ придется перечислить не позднее последнего рабочего дня календарного года.

Фото: TsibaevAlex / Shutterstock / Fotodom

Уведомления

Если платеж совершается без декларации или до даты ее сдачи, необходимо подать уведомление об исчисленных суммах налогов, иначе налог будет считаться неоплаченным и по нему будут начисляться пени. Уведомление необходимо подавать не для всех категорий платежей.

Уведомление нужно для:

- НДФЛ (налог на доход физических лиц);

- авансовых платежей по налогу на имущество организаций и налогу за год с кадастровой стоимости;

- страховых взносов по единому тарифу с выплат работникам за январь, февраль, апрель, май, июль, август, октябрь, ноябрь;

- авансовых платежей по УСН (упрощенной системе налогообложения);

- транспортного налога организаций;

- авансового платежа по ЕСХН (единому сельскохозяйственному налогу);

- земельному налогу организаций.

Уведомление не нужно для:

- налога при ПСН (патентной системе налогообложения);

- годовой ЕСХН;

- страховых взносов по единому тарифу с выплат работникам за март, июнь, сентябрь, декабрь;

- НДС (налога на добавленную стоимость);

- налога на прибыль;

- фиксированных и дополнительных страховых взносов ИП за себя;

- годового налога при УСН;

- водного налога;

- НДПИ (налога на добычу полезных ископаемых);

- налога при АУСН (автоматизированной упрощенной системе налогообложения);

- годового налога на имущество по среднегодовой стоимости.

При этом если сумма налога, авансовых платежей по налогу, сборов — равна нулю, уведомление отправлять не нужно.

Фото: Игорь Зарембо / РИА Новости

В уведомлении надо указать:

- данные плательщика (ИНН, КПП и так далее);

- КБК обязанностей по уплате;

- ОКТМО;

- сумму обязательства;

- отчетный (налоговый) период;

- месяц (квартал);

- отчетный год.

При отсутствии уведомления или неоплаты на сумму долга будут начисляться пени:

- 1/300 ставки ЦБ до 30 дня

- 1/150 ставки ЦБ с 31 дня

Какие платежи оплачиваются ЕНП, а какие отдельно

| Только ЕНП | ЕНП или отдельный платеж | Только отдельный платеж |

|---|---|---|

| Налог на игорный бизнес; НДФЛ; торговый сбор; налог на прибыль; водный налог; акцизы; налог при УСН; налог при АУСН, ЕСХН; налог при ПСН; налог на добычу полезных ископаемых; имущественные налоги: налог на имущество, транспортный и земельный налоги; налог на дополнительный доход от добычи углеводородного сырья; НДС, включая налог при импорте из стран Евразийского экономического союза; страховые взносы, кроме взносов на травматизм | Сбор за пользование объектами водных биоресурсов; налог на профессиональный доход; сбор за пользование объектами животного мира | Взносы на травматизм; любая госпошлина (например, за выдачу лицензии или регистрацию недвижимости) |

Как распределяются налоги в ЕНС

Юрист Европейской юридической службы Денис Гришин объяснил, что поступившие на ЕНС средства распределяются налоговой службой в следующей последовательности:

- недоимка по налогу на доходы физических лиц — начиная с наиболее раннего момента ее возникновения;

- налог на доходы физических лиц — с момента возникновения обязанности по его перечислению налоговым агентом;

- недоимка по иным налогам, сборам, страховым взносам — начиная с наиболее раннего момента ее возникновения;

- иные налоги, авансовые платежи, сборы, страховые взносы — с момента возникновения обязанности по их уплате (перечислению);

- пени;

- проценты;

- штрафы.

Более общее правило гласит, что порядок определяется таким образом: недоимка, начиная с наиболее раннего срока уплаты, начисления с текущим сроком уплаты, пени, проценты и штрафы.

Финансовый консультант, главный эксперт Академии личных финансов Татьяна Волкова предупреждает: важно понимать, как распределяются средства на ЕНС (для платежей с одинаковым приоритетом): если денег не хватает для погашения всех налогов, они распределяются пропорционально. Например, если налог на недвижимость составляет 10 000 рублей, а земельный налог — 8 000 рублей, а на ЕНС только 12 000 рублей, то по 6 000 рублей будет направлено на каждый налог. В итоге образуется недоимка по обоим.

Фото: Дмитрий Духанин / Коммерсантъ

Что делать при положительном сальдо на ЕНС

Переплату можно зачесть в счет предстоящих платежей по налогам, сборам и взносам, использовать для уплаты обязательных платежей за другое лицо, если требуется погасить его долг, а также вернуть на свой банковский счет.

Это можно сделать:

- по заявлению о возврате — в электронном или физическом виде. Индивидуальные предприниматели могут подать его как часть декларации 3-НДФЛ;

- по решению инспекции о возмещении НДС;

- по решению ИФНС о предоставлении вычета НДФЛ в упрощенном порядке.

Фото: Виталий Белоусов / РИА Новости

Плюсы ЕНС

Управляющий владелец «Центра защиты бизнеса», профессиональный бухгалтер при Институте профессиональных бухгалтеров и аудиторов России и сертифицированный налоговый консультант Ирина Смирнова перечислила достоинства ЕНС:

- Упрощение процедуры уплаты налогов: вместо того чтобы платить налоги на разные счета, налогоплательщики могут использовать один счет для уплаты всех сборов и обязательных платежей.

- Автоматизация расчетов: налоговые органы сами автоматически распределяют поступившие средства по видам налогов, что снижает шанс ошибок и упрощает расчет.

- Удобство для налогоплательщика: ЕНС позволяет видеть все свои налоговые обязательства в одном месте.

- Минимизация штрафов и пени: благодаря автоматическому распределению платежей уменьшается риск пропуска сроков или недоплаты, соответственно, снижается вероятность начисления штрафов и пени.

- Прозрачность: налогоплательщики видят уже проведенные и предстоящие платежи.

Также введение ЕНС сильно упростило оформление платежек: до него налогоплательщикам приходилось учитывать 1375 изменяющихся КБК (шифр из двенадцати знаков, обозначающий определенную группировку финансов: доходы, расходы, поступления в муниципальный или федеральный бюджет) и 60 сроков отчетности в месяц.

Для отчетности и уплаты налогов появился единый срок (25-е и 28-е числа, соответственно), а реквизиты стали общими для всех налогов и регионов

Кроме того, введение ЕНС позволило установить срок возврата переплаты в один день и отменить срок давности при оформлении возврата. Благодаря единому сальдо теперь невозможна ситуация, где у налогоплательщика есть переплата и долг одновременно. Блокировка счета наступает только при отрицательном балансе ЕНС, а разблокировку можно провести всего за один день.

Фото: Kapustin Igor / Shutterstock / Fotodom

Минусы ЕНС

Кандидат юридических наук, доцент Государственного университета управления Светлана Титор перечислила в беседе с «Лентой.ру» минусы введения ЕНС:

- Увеличилась отчетность. Кроме ранее установленных налоговых отчетов, теперь необходимо два раза в месяц направлять уведомление о перечисленных налогах.

- Безапелляционная оплата спорных долгов. Если компания оспаривает какой-то долг, то он все равно будет погашен из поступивших средств на единый налоговый счет, и на период спора задолженность «заморожена» не будет.

- Труднее стало сделать выверку по задолженностям: нужно разбираться с долгами по всем налогам, перечисленным на единый счет, а не только с одним, как было ранее.

Налоговый консультант Надежда Нестерова рассуждает: «Физлицо или предприниматель складирует все виды налогов на ЕНС: налоги за сотрудников, налоги по упрощенке, налоги общественные. Но чтобы налоговая определила, куда их направить, нужно подавать уведомление. До введения ЕНС были разные КБК, и налоги платились точечно».

С ЕНС, если забыть подать уведомление, налоговая не сочтет выполненным обязательства и начислит пени

По ее словам, ЕНС усложнил жизнь предпринимателям, а не облегчил. «Они в этом путаются, они не понимают, за что заплачено, за что нет. И они искренне уверены, что налоги-то они платят, каждый раз пополняя ЕНС. Но могут забыть отправить уведомления, написать неправильные уведомления, ошибиться в цифрах. И тогда деньги не уходят на погашение нужного налога, так что обязательства не считаются выполненными», — описывает ситуацию Нестерова.

Фото: Илья Питалев / РИА Новости

Главное про ЕНС

- ЕНС — единый налоговый счет — это копилка, на которой складируются деньги для выполнения финансовых обязательств. Пополняется счет с помощью ЕНП, единого налогового платежа, а баланс на нем называется сальдо. Юридические лица могут пополнить ЕНС только безналичным платежом, а для индивидуальных предпринимателей доступны наличные опции оплаты.

- Предпринимателям 25 числа нужно сдать документацию, а 28 — оплатить большую часть налогов. Для некоторых категорий есть исключения, а уведомления и оплата по НДФЛ происходят два раза в месяц.

- Для определенных категорий нужно подавать уведомление об исчисленной сумме налогов. Без него долг по налогам продолжит считаться непогашенным и будут начислены пени.

- Переплату можно зачесть в счет других платежей, использовать как аванс, оплатить чужие долги или же просто вернуть на банковский счет.