Мировой рынок платежей стремительно меняется в связи с развитием новых технологий, возрастающей популярностью электронных кошельков и приходом на этот рынок высокотехнологичных компаний из других отраслей, которые умеют удовлетворять растущие запросы клиентов. Как могут измениться наши платежи и способы оплат в течение нескольких лет — «Ленте.ру» рассказал директор по инновациям Национальной системы платежных карт (Мир Plat.form) Игорь Голдовский.

Платить лицом

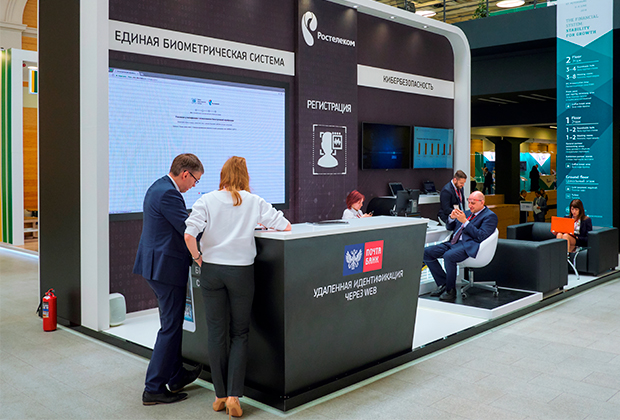

Единая биометрическая система (ЕБС) начала функционировать в России 1 июля 2018 года. С этого дня клиенты, сдавшие фото лица и аудиозапись голоса в одном из российских банков, могли обслуживаться в другой кредитной организации без личного присутствия. Кроме того, многие крупные банки начали разрабатывать и внедрять собственные коммерческие биометрические системы.

В конце декабря прошлого года Госдума приняла закон о расширении использования ЕБС, позволяющий использовать системы идентификации и аутентификации с применением ЕБС в качестве замены процедуры проверки документов. Это особенно актуально в нынешних условиях распространения коронавирусной инфекции, поскольку дает возможность создания более безопасных и удобных сервисов для россиян. Ранее граждане России уже могли проходить удаленную идентификацию и получать банковские услуги с помощью биометрии. Теперь с помощью этого механизма можно будет предоставлять также все финансовые и государственные услуги. Сдать же свои биометрические данные в ЕБС можно будет и в МФЦ.

Фото: Алексей Даничев / РИА Новости

Биометрия используется не только для верификации, но и для идентификации пользователей — получения идентификатора пользователя. После идентификации покупателя можно воспользоваться оставленными им при регистрации реквизитами карты для совершения оплаты покупок. Такой механизм оплаты называют био-эквайрингом. Ожидается, что в ближайшие годы во всем мире био-эквайринг будет приобретать все большую популярность. Ведь это так удобно — купить кофе или оплатить проезд с помощью лица, голоса, рисунка отпечатка пальца или радужной оболочки глаза. Поэтому уже сегодня представители розницы и банков проводят тестирование технологии, а кто-то уже и внедрил такой способ оплаты.

Например, сейчас подобную разработку в своем офисе тестирует Мир Plat.form – команда, которая занимается всеми ИТ-проектами Национальной системы платежных карт (НСПК), в том числе обеспечивает бесперебойность и доступность внутрироссийских операций по картам всех международных платежных систем и платежной системы «Мир», а также выступает операционным платежным и клиринговым центром Системы быстрых платежей (СБП). Она позволяет расплатиться за товары, лишь посмотрев в камеру терминала самообслуживания.

Сегодня подобные терминалы достаточно популярны в странах Юго-Восточной Азии и Китае, объяснил директор по инновациям Национальной системы платежных карт (Мир Plat.form) Игорь Голдовский. По его словам, с помощью биометрических решений там производится оплата не только покупок в рознице, но и, например, проезда на транспорте. «Вы подходите к турникету, который поддерживает биометрическую идентификацию по лицу, смотрите в камеру терминала турникета, после чего с вашей предоплаченной карты, которую вы привязали к вашему биометрическому образу на этапе регистрации в системе оплаты проезда, списывают средства, и вы проходите через турникет», — рассказал он. Оплата таким способом очень удобна, ведь не нужно вытаскивать из кармана карту, телефон или наличные деньги. Достаточно посмотреть в камеру.

Технологии био-эквайринга продолжают совершенствоваться. Однако здесь также продолжается работа по улучшению качества алгоритмов захвата изображения покупателя, повышению точности и скорости работы алгоритмов биометрической идентификации на больших БД пользователей. В перспективе нескольких лет можно ожидать развития подобных систем. По оценкам Juniper Research, к 2024 году объем мирового рынка биометрических платежей достигнет 2,5 триллиона долларов. При этом темпы роста применения биометрических технологий в России превысят среднемировой показатель в 1,5 раза!

Дальше всех на сегодняшний день в развитии оплаты с помощью биометрических данных продвинулись в Китае, где в базе самой популярной — Face++ содержится биометрия 1,3 миллиарда граждан страны. Причем эта система не только принимает платежи. Например, в KFC по внешнему виду покупателя она дает советы по меню, а в туристических зонах при предъявлении билетов позволяет избежать очередей. А еще один популярный в Поднебесной сервис Smile-To-Pay (улыбнись для оплаты) позволяет оплатить заказ лицом через специальный терминал. Система распознавания лиц уже используется и на некоторых станциях китайского метро. Кстати, уже в этом году внедрить «оплату лицом» собирается и Московский метрополитен — весной турникет с технологией Face Pay может появиться на каждой станции метро, об этом заявил заммэра Москвы Максим Ликсутов. А сетевая кофейня CoffeeBean еще в феврале прошлого года стала первой столичной кофейней, принимающей биометрические платежи с использованием Единой биометрической системы. Пилотные проекты по биометрическому эквайрингу начали готовиться задолго до принятия закона в гипермаркетах «Лента», Х5 Retail Group, ВТБ, Россельхозбанке и ДОМ.РФ.

Фото: Сергей Пивоваров / РИА Новости

Идентификация

По мнению Игоря Голдовского, на финансовом рынке существует потребность в использовании универсальных систем удаленной идентификации пользователей финансовых услуг. Такие системы позволят финансовым институтам получать информацию о клиенте, обратившемуся в финансовый институт за сервисом при том, что клиент на момент обращения не является клиентом банка. Уже сегодня существуют системы идентификации и аутентификации на уровне государства (например, ЕСИА). Но вполне возможен вариант, когда участники рынка создадут собственные коммерческие системы идентификации пользователей финансовых услуг, которые могут стать более гибкими и удобными при их использовании в финансовой индустрии.

«В такой системе ее будущему пользователю при регистрации присваивается идентификатор и предоставляется механизм для аутентификации пользователя при его обращении за услугами банков или других поставщиков финансовых услуг. Таким образом, если вы впервые обращаетесь в некоторую финансовую организацию, она автоматически сможет получить ваши данные от других участников системы, с которыми Вы уже работали», - говорит директор по инновациям Национальной системы платежных карт Игорь Голдовский. «В банковской индустрии уже существует достаточно много способов и механизмов надежной аутентификации пользователей, которые могут успешно применяться в подобных системах», — считает эксперт.

К 2024 году в мире, по прогнозам экспертов, рынок решений в сфере удаленной идентификации вырастет до 30 миллиардов долларов, при этом, различные инициативы для продвижения удаленной идентификации и цифровизации ID реализуются как на уровне компаний и государств, так и на надгосударственном международном уровне. Сегодня в мире уже работает около 50 программ цифровой идентификации, а лидерами развития этой сферы являются Индия, Бразилия, Канада, Эстония, Россия, Китай, Великобритания, Индонезия и Мексика. Так, например, запущенной в Индии в 2009 году крупнейшей в мире системой биометрической удаленной идентификации Aadhaar сегодня пользуется более 90 процентов населения страны, около 1,3 миллиарда человек. Система предоставляет им доступ к банковским счетам, госуслугам, мобильным сервисам и многому другому.

Цифровые валюты

В перспективе двух-пяти лет можно ожидать, что многие страны создадут свои цифровые валюты центральных банков (ЦВЦБ). Около 10 процентов центральных банков в ближайшие годы уже могут запустить свои цифровые валюты, а почти половина мировых финансовых регуляторов проводят эксперименты с ними.

Сейчас над созданием собственных цифровых денег активно работают центробанки Дании, Великобритании, Испании, Германии, Литвы, Швейцарии, Швеции, Норвегии, Нидерландов, Кореи, Израиля, Китая, Ирана, Японии, Канады и других стран. Переход мировых центробанков на цифровые валюты, по мнению большинства международных экспертов, приведет к сокращению количества посредников, к уменьшению комиссий и сроков транзакций, упростит отправку международных переводов.

Фото: Наталья Селиверстова / РИА Новости

Из-за пандемии коронавируса работа по созданию цифровых валют в разных странах только ускорится, поскольку преимущества, которые получит государство, способное поставить себе на службу такую технологию, очевидны. В настоящее время дальше всех продвинулся в создании цифровой валюты Китай, о чем свидетельствуют первые позитивные результаты эксперимента с цифровым юанем, когда цифровые кошельки были заведены для 50 тысяч отобранных случайным образом граждан страны. Банк России сейчас также изучает возможность создания ЦВЦБ.

ЦВЦБ представляют собой цифровой аналог наличных или безналичных. Например, вместо традиционного доллара можно выпустить его цифровую версию. Эмитентом такой валюты и гарантом связанных с ней обязательств выступает Центробанк страны, объясняет директор по инновациям Национальной системы платежных карт (Мир Plat.form) Игорь Голдовский.

«Платить с помощью цифровых валют удобно как в удаленном режиме, так и очно. В обычном режиме для совершения платежа необходим доступ кошельков (специальных клиентских приложений, предназначенных для работы с ЦВЦБ) участника платежа к Интернету. Однако ЦВЦБ предусматривают возможность совершения платежей и без доступа кошельков к Интернету в так называемом офлайновом режиме. Теоретически кошельки для платежей ЦВЦБ при реализации могут иметь разные форм-факторы- начиная от приложения в смартфонах и заканчивая специальным защищенным устройством с небольшим экраном и упрощенной клавиатурой. Видимо, в самом начале проектов наибольшее распространение получат приложения в смартфонах, или приложения в смартфонах, дополненные картой, способной повысить безопасность проведения операций и хранения конфиденциальных данных кошелька», — объясняет Голдовский. Помимо безопасности и удобства, национальные цифровые валюты еще и выгодны продавцам за счет высокой скорости расчетов.

Новые платежные решения

Один из глобальных трендов состоит в том, что в мире появляется все больше платежных решений, которые в скором будущем мы будем использовать не меньше, чем традиционные для нас способы оплаты с помощью карт и наличных. Финтех-компании по всему миру постоянно создают новые приложения и сервисы, которые просты и выгодны для потребителя и бизнеса.

Например, сейчас в мире активно используются системы переводов и платежей по простому идентификатору — номеру мобильного телефона. Они направлены на повышение качества платежных услуг, расширение финансовой доступности, снижение стоимости платежей для населения и содействие конкуренции на платежном рынке. Такие сервисы уже есть, например, в Китае, Швеции, Великобритании, Австралии и Индии. Россия также не стала исключением — в 2019 году в стране появилась Система быстрых платежей (СБП). Изначально это был сервис мгновенных переводов между счетами банках-участниках СБП, однако вскоре после запуска к его функционалу добавилась еще и возможность оплаты товаров и услуг по QR-коду как в обычных торговых точках, так и в онлайн-магазинах.

Фото: Валерий Мельников / РИА Новости

«При оплате таким способом средства зачисляются на счет продавца сразу после подтверждения оплаты в мобильном банке покупателя. В то время, как для того, чтобы прошел расчет при оплате картой, нужно время. Такая процедура занимает несколько дней», — рассказал Голдовский. Кроме того, уменьшается размер комиссий для продавца, который при оплате через СБП не может превышать 0,7 процента. Это в 2-3 раза меньше комиссий, взимаемых с продавца при оплате картами. Сегодня все больше компаний подключают такой способ приема безналичной оплаты. Помимо моментального зачисления средств на счет, оплата через СБП не требует покупки дополнительного оборудования, а также выгодна для бизнеса за счет более низких комиссий, что позволяет ему снизить издержки. Все это говорит о том, что все больше предпринимателей будут отдавать предпочтение такому способу оплаты.

Умные устройства

Сегодня нас окружает большое количество самых разных «умных» устройств, обладающих микропроцессором и средствами коммуникаций с внешним миром. Часто такие устройства могут использоваться в том числе для совершения платежей. Причем выполнение платежей с ними чаще оказывается более удобным для покупателя в сравнении с платежами с помощью стандартных платежных средств — карт и телефонов. Это связано с тем, что, как правило, умные устройства находятся на покупателе, и для совершения платежа достаточно только поднести такое устройство к терминалу. Не нужно вытаскивать карту или телефон из кармана, инициализировать платежное приложение на телефоне и т.п. Просто подносите устройство к терминалу и платите.

Примеров умных устройств много. Это смарт-часы, ремешки для часов, фитнес-трекеры, брелоки, кольца и другая бижутерия, «умная» одежда и другое. Из-за того, что они постоянно находятся на клиенте их еще называют носимыми устройствами (Wearables). В перспективе нескольких лет тренд на использование носимых устройств для платежей будет усиливаться. По словам Игоря Голдовского, «будет расширятся перечень устройств, с помощью которых пользователи смогут платить. Это могут быть «умные» браслеты, кольца. На них можно будет загружать платежные приложения разных систем и банков. Носимые устройства, обладая микроконтроллером, обеспечивают высокий уровень безопасности операций, совершаемых с их использованием, эквивалентный уровню безопасности чиповой карты. Этот факт наряду с удобством использования носимых устройств будет способствовать росту популярности такого способа оплаты».

Есть еще одно важное преимущество носимых устройств — новые возможности по управлению их контентом. Появление и распространение новых микроконтроллеров, обладающих более высокой производительностью и большей памятью в сравнении с элементами безопасности, используемыми в обычных банковских картах, а также средства токенизации платежных систем, позволяют получить совершенно новый пользовательский опыт. Так, владелец носимого устройства может загрузить платежное приложение платежной системы в него, инициализировать и персонализировать его. И это происходит в течение нескольких секунд, а не минут, как это было при использовании обычных «карточных» элементов безопасности. В результате в одном таком носимом устройстве могут оказаться карты пользователя разных платежных систем и банков, а также приложения самых разных поставщиков услуг (транспортных приложений, приложений лояльности и так далее)

Модные бренды уже включают высокотехнологичные аксессуары в свои коллекции, а массовое использование таких устройств видится делом недалекого будущего. Сегодня наиболее популярны легкие и удобные для платежей гаджеты, например, недорогие фитнес-браслеты с функцией NFC (near field communication — передача данных на малом расстоянии), которые могут стать одним из самых популярных платежных носимых устройств.

Фото: Кирилл Каллиников / РИА Новости

Наряду с носимыми устройствами в нашу жизнь врываются устройства, относящиеся к классу Интернета вещей. Это такие устройства с доступом к Интернету, как бытовые приборы (холодильники, датчики ЖКХ), устройства умного автомобиля и города (оплата парковски, заправки и другое). Иногда платежи, совершаемые с помощью Интернета вещей называют невидимыми.

Следует отметить, что платежи с использованием умных устройств (как минимум, носимых устройств) являются бесконтактными. Согласно прогнозу Worldpay’s 2018 Global Payment Report, бесконтактные мобильные платежи вытеснят наличные уже к 2022 году, заняв второе месте после дебетовых карт.

Стоит отметить, что технологии бесконтактной оплаты очень быстро завоевывают популярность у россиян, а пандемия только усилила этот тренд. Так, по данным Мир Plat.form, в 2020 году россияне отдавали предпочтение при оплате именно бесконтактной технологии: с января по ноябрь держатели карт «Мир» совершили 2,3 миллиарда межбанковских операций, из которых только 677,6 миллиона совершено контактным способом.