Каждый второй житель России хотел бы начать свой бизнес. Чаще всего россияне мечтают открыть кафе, продуктовый или книжный магазин. Но далеко не все решаются на первый шаг: кто-то беспокоится, что у него не хватит знаний, а кто-то — что не хватит денег. Из-за этих опасений почти треть мечтающих о бизнесе россиян постоянно откладывают решение и не начинают свое дело.

Запустить и развить бизнес россиянам помогает национальный проект «Малое и среднее предпринимательство». Упростить жизнь бизнесменам в России призваны и налоговые послабления. Один из способов платить меньше налогов — оформить профессиональный налоговый вычет. Что это за льгота, как она помогает сэкономить на налогах и кому положена — рассказываем в рамках проекта «Имеешь право».

Профессиональный налоговый вычет — возможность уменьшить сумму, с которой выплачивается налог на доходы (НДФЛ), а следовательно, уменьшить и саму сумму налога либо вернуть часть денег, если такой налог уже уплачен.

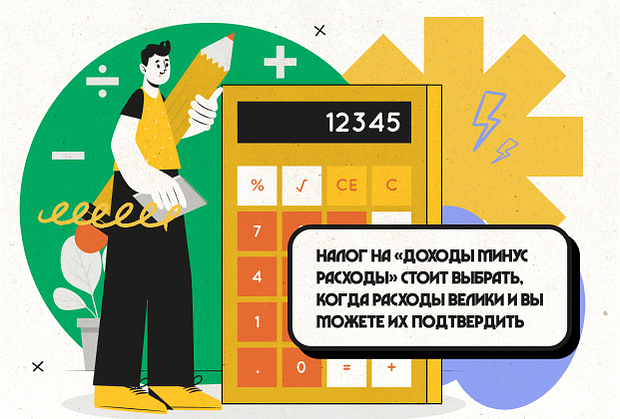

Обычно налог платится от всех доходов. Вычет же позволяет учитывать при расчете налога затраты на ведение бизнеса. То есть при вычете налог нужно будет платить не от всех доходов, а от разницы между доходами и расходами — то есть с прибыли.

Сумма вычета равна сумме расходов, но есть нюансы: учитывать абсолютно все затраты не получится. Подразумеваются именно профессиональные расходы, которые напрямую связаны с ведением бизнеса и получением прибыли. Например, оплата бензина для служебного автомобиля под это подпадает, а обеды в ресторанах с клиентами или покупка смартфона для работы — уже нет.

На профессиональный вычет имеют право:

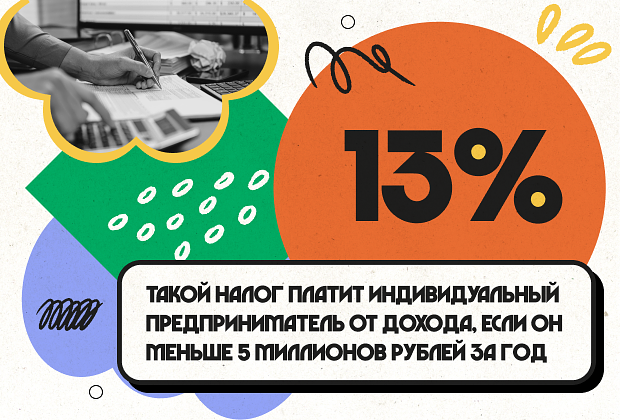

- индивидуальные предприниматели, работающие на общей системе налогообложения (ОСНО), — это те, кто платит НДФЛ (статус ОСНО по умолчанию присваивают каждому бизнесу: и крупным предпринимателям, и ИП);

- авторы, которые получают за свой труд вознаграждение (речь идет о людях, создающих произведения литературы, науки, музыки, а также изобретения, модели и промышленные образцы);

- нотариусы, адвокаты;

- граждане, которые занимаются частной практикой (полного списка профессий в законе нет, но речь может идти об охранниках, детективах и многих других);

- физические лица без статуса ИП, которые оказывают услуги по гражданско-правовым договорам, например, работают по договору подряда.

Для самозанятых действует специальный налоговый режим. Самозанятый репетитор, дизайнер или копирайтер платят не НДФЛ, а налог на профессиональный доход по льготной ставке. Если он работает с физическими лицами, то налог составляет четыре процента, а если с юридическими или ИП, то шесть процентов.

Профессиональный вычет самозанятым не положен, но для них предусмотрен налоговый бонус. Это 10 тысяч рублей, которые позволяют снизить сумму налога к уплате с доходов физлиц с четырех до трех процентов, а при работе с организациями и ИП — с шести до четырех.

Такой вычет нельзя получить сразу или потратить на себя. Его автоматически применяет налоговая, и ставка налога понижается. Пониженная ставка будет действовать, пока сумма вычета не иссякнет.

Индивидуальные предприниматели, которые применяют «упрощенку» или патент, получить профессиональный вычет не смогут. По закону они в принципе освобождены от налогов, а значит, вычет им не положен.

Исключение — предприниматели, которые одновременно получают доход как физлица и платят с него НДФЛ. Они могут претендовать на такую льготу.

Есть два способа посчитать, на какую сумму вы можете уменьшить свои налоги. О каждом по порядку.

1. Расчетный вычет

Этот вариант подходит тем, кто может подтвердить свои расходы на ведение бизнеса. Но оформить вычет таким образом можно, только предоставив налоговой доказательства, что траты действительно были.

Прораб Иван Гаврилович заключил договор как физлицо, отремонтировал офис и получил за это 500 тысяч рублей. У него есть чеки из строительного магазина: на краску, обои и штукатурку ушло 200 тысяч — материалы он покупал за свои деньги. Остальные 300 тысяч — его чистый доход. С него Иван Гаврилович и заплатит 13 процентов в качестве налога на доход. Государству бизнесмен отдаст 39 тысяч, а не 65, как заплатил бы с полумиллиона.

Есть еще один важный момент. Учитывая расходы, с которых вы не должны будете платить налоги, помните, что туда не входят уплаченные страховые взносы и проценты по кредитам, которые вы брали для развития собственного дела.

Некоторые расходы учесть не выйдет, это:

- земельный налог;

- налог на добавленную стоимость (НДС);

- налог на имущество, используемое в работе (кроме дач, гаражей, квартир, жилых домов);

- расходы на приобретение земельных участков;

- безнадежные долги;

- полисы ОСАГО (за исключением ИП, которые занимаются перевозками грузов или пассажиров).

2. Вычет по нормативу

Допустим, у вас нет возможности подтвердить факт расходов. В таком случае государство предлагает предпринимателю нормированный вычет — 20 процентов от всех доходов за календарный год. То есть налоговая как бы договаривается с ним, что расходы составляют 20 процентов от доходов, а остальные 80 процентов — его чистая прибыль. Однако этот вид вычета доступен только ИП, фрилансеры им воспользоваться не могут.

Предположим, все тот же Иван Гаврилович со своей командой ремонтирует квартиры. Он хотел бы уменьшить налог, но не может подтвердить расходы, потому что потерял чеки. В этом случае ему не нужно собирать документы для подтверждения трат и специально что-то высчитывать. Ему просто нужно заявить к вычету 20 процентов и платить налог с разницы. Например, доход от услуг по ремонту квартир составил 500 тысяч рублей. Профессиональный вычет в 20 процентов от этой суммы — 100 тысяч рублей. То есть платить 13 процентов НДФЛ придется от 400 тысяч, это 52 тысячи рублей.

Да, выход есть и в таком случае. Например, вы автор и пытаетесь найти все чеки за покупки расходных материалов. В теории это сделать возможно, однако на практике практически нереально. Вы можете воспользоваться аналогичным вычетом по нормативу, как для ИП, только по ставке, которая зависит от специфики вашей деятельности.

может составлять вычет по авторским вознаграждениям

Для каждого объекта авторских прав свой процент вычета. Если вы пишете сценарий или музыку для кино и театра, ставка вычета будет 40 процентов, а если создаете научные работы — 20 процентов.

Однако для других граждан, работающих на себя и не являющихся ИП, таких нормативов нет. Считается, что они могут подтвердить все свои траты. Рассмотрим остальные профессии по отдельности.

Адвокаты могут получить только расчетный налоговый вычет. Это значит, что они могут учесть расходы при подсчете налогов. Так, чтобы уменьшить сумму НДФЛ, вам нужно будет предоставить налоговой соответствующие документы. К расходам на практику адвоката относятся следующие платежи:

- нужды адвокатской палаты;

- расходы на проезд и проживание в гостинице;

- оплата страхования профессиональной ответственности;

- затраты на образование.

При этом зачастую траты на оргтехнику налоговая рассматривает как расходы на личные нужды и не удовлетворяет просьбу адвоката о возврате налогов по этой статье расходов.

Нотариусы, которые занимаются частной практикой, могут получить налоговый вычет по аналогичной с адвокатами схеме. В расходы, которые нужно будет подтвердить, войдет зарплата сотрудников, оплата аренды и коммунальных платежей офиса, взносы в нотариальную палату, госпошлина, выплаты бухгалтеру, затраты на повышение квалификации.

Такие специалисты проводят процедуры банкротства физлиц или организаций, и эта деятельность признается государством частной практикой. Доход арбитражного управляющего складывается из вознаграждения и возмещения затрат, которые он понес при ведении банкротства.

Так, при расчете НДФЛ арбитражный управляющий может уменьшить доходы на следующие подтвержденные расходы:

- арендную плату;

- сумму госпошлины;

- зарплату помощников;

- стоимость бензина и амортизацию личного автомобиля.

Да, в отличие от других специалистов, арбитражные управляющие при получении вычета действительно могут учитывать расходы на автомобиль.

Они имеют право использовать личный автомобиль для рабочих поездок, поэтому такие траты считаются профессиональными. В то же время покупку полисов ОСАГО и КАСКО арбитражные управляющие учитывать как расходы не имеют права.

Для начала нужно подтвердить право на возврат части налогов. Для этого придется заглянуть в налоговую инспекцию или организацию, которая оплачивает услуги ИП, после чего предоставить ей копии расходных документов.

На оплату товаров или услуг:

— товарные и кассовые чеки;

— платежные поручения;

— бланки строгой отчетности.

На доставку:

— транспортные накладные;

— акты выполненных работ;

— товарные накладные или универсальные передаточные документы, грузовые таможенные декларации и другие бумаги.

На подтверждение факта выполнения работ и оказания услуг:

— договоры и проектно-сметная документация к ним;

— расчеты;

— прочие документы (чеки оплаты государственной пошлины, билеты на поезд или самолет, технологические карты).

Будьте внимательны, собирая документы. Если в них будут ошибки или недочеты, — например, неверное наименование организации или ИП в документах, не стоят печати или подписи, не указаны даты операции или за что получена оплата — то налоговая может отказать в предоставлении вычета. Ошибкой будет считаться и то, что в документах что-то написано карандашом, а не ручкой, или есть исправления. Проследите за тем, чтобы документы, которые вы подаете, соответствовали типовой форме, и ни в коем случае не подавайте копии документов вместо оригинала.

Есть два варианта получения налогового вычета. Первый — сделать это через налогового агента. Это организации и ИП, которые выплачивают доход физическим лицам. Например, ваш работодатель, который удерживает НДФЛ и самостоятельно перечисляет его в бюджет. Этот способ подойдет в том числе авторам и адвокатам, работающим в коллегиях по договору.

Если вы хотите получить налоговый вычет, напишите об этом налоговому агенту. Особых требований к заявлению нет, оно может быть написано в произвольной форме. В случае если автор претендует на фиксированный вычет, подтверждать траты ему не нужно.

Предприниматели, нотариусы, арбитражные управляющие и адвокаты, учредившие свой кабинет, а также те, кто пропустил срок для получения вычета у налогового агента, могут подать заявление в налоговую самостоятельно. Для этого необходимо предоставить справку 3-НДФЛ через «Госуслуги» или лично в отделение налоговой по месту жительства, в крайнем случае можно отправить документы почтой.

Если налоговый вычет предоставляет налоговый агент, вы можете не подавать декларацию в инспекцию. Однако если он при расчете налога не учел расходы, то не все потеряно: вы все еще можете получить вычет, предоставив налоговой соответствующие документы в следующем году. В тех случаях, когда работодатель по какой-то причине не удерживал налог, вы обязаны подать декларацию и уплатить налог самостоятельно.

Если вы только что узнали о такой льготе, не отчаивайтесь, вы все еще можете вернуть часть уже уплаченных налогов. Для этого нужно подать в налоговую декларацию 3-НДФЛ и заявить профессиональный вычет по имеющимся расходам. Например, в прошлом году вам пришлось серьезно потратиться на рабочую поездку в другой город, а в этом году вы предоставите инспекции справку о доходах и подтвердите расходы, после чего налоговая вернет вам переплату по налогу или зачтет ее в счет других начислений по НДФЛ.

С профессиональным вычетом разобрались. Но это далеко не все, что государство делает для того, чтобы облегчить предпринимателям жизнь. Читайте другие карточки проекта «Имеешь право» и узнайте, как в России выдают миллионы на запуск своего бизнеса или как получить от государства деньги за инвестиции и игру на бирже.