Обвал фондового рынка в начале 2020 года, закрытие казино в США и отсутствие возможности делать ставки на спорт на фоне коронавируса привели к тому, что в Соединенных Штатах на биржу вышла армия неопытных частных инвесторов. За прошлый год американцы открыли более 10 миллионов новых брокерских счетов, что является абсолютным рекордом. Изначально это было естественным желанием простых американцев подзаработать на дешевых акциях или получить дозу адреналина от ставок на бирже. Но на деле процесс вылился в революцию на фондовом рынке — неквалифицированным инвесторам с небольшими капиталами оказалось недостаточно просто играть. Они решили бороться за справедливость, объединиться и сломать систему, в которой волки с Уолл-стрит зарабатывают миллиарды на крушениях компаний, и наказать их за жадность. Битва финансовых акул против сетевых хомячков — в материале «Ленты.ру».

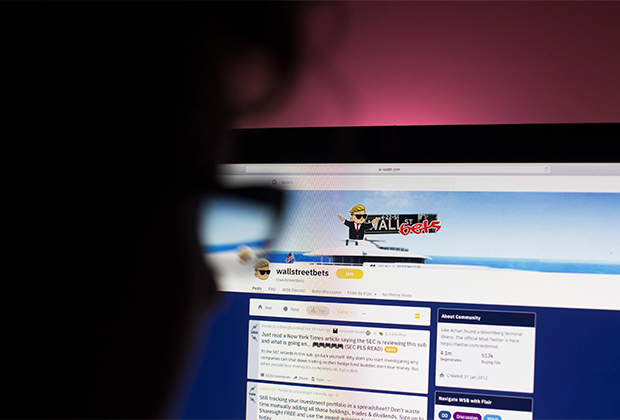

По факту войну Уолл-стрит розничные инвесторы объявили еще в начале 2020 года. Штабом сопротивления стал Reddit — популярный американский социальный новостной сайт, который сравним с российским «Пикабу». На форуме (subreddit) под названием WallStreetBets (СтавкиНаУоллСтрит) участники выплеснули раздражение на мастодонтов американского фондового рынка и их стратегию топить компании, которые находятся в беде, делая на этом большие деньги. Речь идет о шортах — то есть ставках на падение акций. Классическая схема зарабатывания на стремящихся к банкротству компаниях на Уолл-стрит выглядела так: хедж-фонды, будучи уверены в скором падении акций, брали в кредит у брокера — но не деньгами, а бумагами проблемной компании. После этого взятые в долг акции незамедлительно продавались по текущей цене. Если бумаги вскоре дешевели, на что и был расчет, инвестор получал возможность выкупить столько же акций, сколько продал, по сниженной стоимости, вернуть долг и проценты по кредиту брокеру, а разницу оставить себе.

Фото: Brent Lewin / Getty Images

Действия «жирных котов» с Уолл-стрит вызывали раздражение у «хомячков с Reddit» (так профессионалы пренебрежительно называют неопытных инвесторов) своей несправедливостью — по мнению последних, крупные фонды фактически топили хорошие компании, гонимые жаждой наживы. Участники форума решили искусственно поднимать цены на акции компаний, против которых играли денежные мешки, и провоцировать убытки хедж-фондов. Например, они устроили рост акций Virgin Galactic, когда на то не было разумных рыночных оснований, подняли бумаги сети кинотеатров AMC Entertainment Holdings, которая столкнулась с кризисом из-за карантина в коронавирус, взялись за спасение BlackBerry, Nokia и Bed Bath & Beyond. Благодаря «хомячкам с Reddit» бумаги росли на сотни процентов — только акции AMC прибавили больше 800 процентов. Однако на первых полосах мировых СМИ крестовый поход диванных инвесторов оказался после того, как они схлестнулись с Уолл-стрит за угасающую розничную сеть GameStop, которая продает дисковые консоли, диски с видеоиграми и компьютерную технику.

Принуждение к убыткам

GameStop в последние годы постоянно испытывала проблемы — с 2015 года акции компании неуклонно дешевели. Причинами стали снижение популярности дисков как носителей информации, открытие онлайн-кинотеатров, стриминговых платформ и в целом уход потребителей в онлайн. Прибыль GameStop обрушилась, а на 2021 и 2022 год ей вообще напророчили убыточность. Конец истории ретейлера казался вопросом времени, что сделало компанию любимицей инвесторов с Уолл-стрит, которые зарабатывали на шортах. В ноябре прошлого года на форуме WallStreetBets на Reddit появилось сообщение пользователя u/ronoron, в котором автор уличил «упрямых бумеров» из хедж-фонда Melvin Capital в том, что они открыли короткие позиции по акциям GameStop. Этот топовый фонд, под управлением которого находилось 12,5 миллиарда долларов, в прошлом году был признан одним из наиболее эффективных, потому что вырос более чем на 50 процентов.

Фото: Carlo Allegri / Reuters

По мнению автора поста, акции сети, напротив, были недооцененными, а инвесторы с Уолл-стрит просто потопили бы компанию, как когда-то крупнейшую в США сеть видеопроката Blockbuster (разорилась в 2010-м). «Эти бумеры по-прежнему думают, что цифровые консоли убьют GameStop, даже несмотря на то, что им помогает Microsoft и что дисковые консоли по-прежнему составляют подавляющее большинство продаж», — написал он. На тот момент бумаги GameStop торговались на бирже по 16 долларов. Другие участники группы WallStreetBets, в которую сейчас входит 8,4 миллиона человек, возмутились произволом на Уолл-стрит и решили проучить хедж-фонды: если те рассчитывали на падение акций, участники WallStreetBets поднимут их и таким образом не только лишат денежные мешки прибылей, но и причинят им значительные убытки.

Очевидным способом разогнать цену актива на рынке является повышение спроса на него — то есть «хомячкам с Reddit» нужно было начать массово скупать акции GameStop по любой цене. Но для такой стратегии нужен слишком большой капитал, которого может не быть у розничных инвесторов. Поэтому участники WallStreetBets помимо покупки самих бумаг прибегли и к более дешевому способу поднятия цены акций — они начали приобретать более доступные по цене опционы на них. Речь идет о контрактах, которые позволяют держателю купить (колл-опцион) или продать (пут-опцион) базовый актив (в данном случае акцию GameStop) по заранее оговоренной цене.

«Хомячки с Reddit» начали скупать колл-опционы на бумаги игровой сети — это вынудило выпустившие их инвестиционные банки страховать риски на случай, если им придется исполнять требования по контракту со стороны держателей колл-опционов. Захеджироваться в таком случае можно за счет покупки акций по текущей цене — в противном случае, если стоимость бумаг еще больше вырастет, как рассчитывают держатели колл-опционов, инвестбанкам все равно придется купить акции, но уже по более высокой цене. Таким образом, покупка бумаг по текущим котировкам в представлении банков снижает их убытки.

Снежный ком

Фактически диванные инвесторы поймали мастодонтов с Уолл-стрит в циклическую ловушку. Массовая скупка акций в попытке застраховать риски привела к повышению спроса и цены актива. Чем больше банки пытались снизить потенциальные потери или зафиксировать убытки, тем больше те росли. За январь 2021 года акции GameStop выросли в 19 раз — к 27 января стоимость одной бумаги поднялась выше 347 долларов. В тот же день Melvin Capital, ставший главной мишенью «хомячков», закрыл короткую позицию с огромным убытком. По итогам января из-за неудачных коротких позиций активы фонда сократились до 8 миллиардов долларов. При этом компания привлекала почти 3 миллиарда долларов от фондов Citadel и Cohen’s Point72 Asset Management в обмен на свои акции.

Фото: Юрий Мартьянов / «Коммерсантъ»

Еще одним пострадавшим стала исследовательская компания Citron, которая занимается поиском переоцененных акций и открывает по ним короткие позиции с помощью одноименного фонда. Пользователи Reddit помешали компании опубликовать видеоэссе, в котором пояснялось, почему GameStop ждет обвал. Аккаунты Citron в соцсетях взломали, а главу фонда начали третировать — например, ему постоянно звонили и даже создали страничку в Tinder.

Фонд закрыл короткие позиции по бумагам сети в основном со 100-процентными потерями. В целом убытки игроков, которые шортили на акциях GameStop, оценили в 70 миллиардов долларов (данные аналитической компании Ortex). Однако Melvin и Citron не единственные компании, которые оказались в центре скандала на фоне искусственного взлета акций GameStop. В конце января новым объектом для хейта со стороны «хомячков» стало приложение для инвестиций Robinhood, которое позволяет играть на бирже без комиссии и которым пользовались многие из тех, кто разгонял акции GameStop.

Приложение, чья популярность взлетела в период пандемии, 28 января запретило своим клиентам вкладываться в акции, такие как GameStop и AMC Enterprise, из-за их чрезмерной волатильности и опасности для самих инвесторов. После этого бумаги GameStop и других компаний, которые привлекали внимание «хомячков», пошли вниз. В ответ возмущенные инвесторы обвалили до единицы оценку приложения в Google Play и App Store, а также подготовили коллективный иск в адрес компании, обвинив ее в пособничестве крупным фондам с целью манипулировать рынком ценных бумаг. Кроме того, стало известно, что онлайн-брокер продавал акции GameStop без разрешения владельцев, хотя для этого не было оснований.

Вы больше не можете покупать акции GameStop на Robinhood. То же с Nokia, AMC и остальными акциями с короткими позициями. Свободный рынок свободен только до тех пор, пока богачи не начинают терять деньги

На этом плохие новости для брокера не закончились — его действиями заинтересовалась генеральный прокурор Нью-Йорка Летиция Джеймс, которая известна исками против полиции города в рамках Black Lives Matter и против Facebook (компанию обвиняли в незаконном доминировании на рынке). Кроме того, Комиссия по ценным бумагам (SEC) выпустила заявление, в котором пообещала защитить частных инвесторов от спекуляций. На войну «хомячков» и волков с Уолл-стрит обратили внимание и выше — ситуацию начали комментировать в Белом доме.

Пресс-секретарь Джен Псаки заявила, что в администрации Джо Байдена следят за происходящим на фондовом рынке. В результате уже 29 января компании пришлось экстренно привлечь около 1 миллиарда долларов от инвесторов, чтобы иметь возможность продолжить деятельность. В тот же день брокер частично снял ограничения в отношении GameStop, введенные накануне. Но количество ценных бумаг, которое каждый клиент мог купить, было ограничено, а инвесторы продолжали бушевать. В начале февраля Robinhood, чтобы притушить недовольство клиентов, еще больше ослабило ограничения по покупке GameStop, а также вынужденно привлекло дополнительно 2,4 миллиарда финансирования.

Священная война

С начала февраля акции GameStop резко пошли вниз. Стоимость бумаг по состоянию на 3 февраля опустилась ниже 100 долларов. Аналитики считают, что рано или поздно бумаги GameStop вернутся к своему естественному уровню. Майкл Патчер из Wedbush, который следит за бумагами ретейлера с 2002 года, считает, что справедливая цена за одну акцию составляет только 16 долларов. Он указал, что в основе взрывного роста цены актива в январе нет фундаментальных причин, и ситуация похожа на финансовую пирамиду.

Парни, скупающие бумаги за 300 долларов, рассчитывают, что какой-нибудь дурак купит их за 400 долларов. И до сих пор такие идиоты продолжают появляться. Это финансовая пирамида

Ситуацию аналитик сравнил с пузырем доткомов начала 2000-х, когда массовые инвестиции в появляющиеся повсюду интернет-компании обвалили рынок. То, что произошло в январе, «неестественно, безумно и опасно», считает Майкл Бьюрри — легендарный американский инвестор, который заработал на падении рынка ипотечных облигаций в 2008 году и стал героем голливудской драмы о финансовом рынке «Игра на понижение». При этом сам Бьюрри приобрел акции GameStop еще в 2019 году, фактически став одним из первых, кто счел компанию недооцененной.

Фото: Tayfun Coskun / Getty Images

Однако крестовый поход розничных инвесторов на Уолл-стрит историей с GameStop не завершился. После ретейлера «хомячки с Reddit» переключились на серебро — призыв вкладываться в драгоценный металл также появился в сообществе WallStreetBets. Диванные инвесторы призвали скупать акции фонда ETF iShares Silver, назвав рынок серебра одним из самых манипулятивных. К 1 февраля розничные инвесторы разогнали цену на серебро на 10 процентов — до максимума с 2013 года. Однако в данном случае они обсчитались — крупнейшим держателем бумаг оказалась компания Citadel, которая выступала одним из главных врагов WallStreetBets в ситуации с GameStop. Кроме того, фонды держат длинную позицию по серебру с середины 2019 года. То есть они купили акции, рассчитывая в долгосрочной перспективе извлечь прибыль из их роста.

«Битва за GameStop» стала уникальным по своему масштабу явлением для фондового рынка. По мотивам событий января 2021 года уже собираются написать книгу и снять фильм по аналогии с «Игрой на понижение», «Волком с Уолл-стрит» — картиной, основанной на мемуарах брокера Джордана Белфорта, осужденного за отмывание денег, и «Пределом риска» — драмой о кризисе 2008 года. Съемками фильма займется кинокомпания Metro-Goldwyn-Mayer. В основу ляжет пока не написанная книга Бена Мезрича «Антисоциальная сеть». В прошлом романы писателя уже экранизировались. Так, по книге «Удар по казино. Как сорвать куш: реальная история шести студентов, обыгравших Лас-Вегас на миллионы долларов» сняли фильм «Двадцать одно». По книге «Миллиардеры поневоле. Альтернативная история создания Facebook» сняли картину «Социальная сеть».

На волне

Протестная волна американских инвесторов в феврале докатилась и до России. «Тинькофф» стал одним из первых крупных местных брокеров, принудительно закрывавший короткие позиции по бумагам, которые раскачивали «хомячки с Reddit», — речь идет об акциях компании American Airlines и Bed Bath & Beyond. Брокер пояснил, что принял соответствующее решение после того, как крупнейшие американские брокеры запретили наращивать позиции по этим бумагам. Об игре неквалифицированных инвесторов на бирже в начале февраля заговорил Владимир Путин — хотя президент не упоминал ни Reddit, ни GameStop, он потребовал снизить риски для неопытных российских инвесторов, вкладывающих в ценные бумаги. Президент напомнил, что игра на бирже — это рискованный способ увеличить накопления по сравнению с банковскими вкладами.

Владимир Путин

Фото: Дмитрий Азаров / «Коммерсантъ»

В целом российские власти с 2019 года активно занимаются регулированием деятельности розничных инвесторов-непрофессионалов. Летом 2020 года был принят закон о категориях инвесторов, дискуссия по которому продолжалась больше двух лет. По новым правилам Центробанк будет определять список акций, которые могут купить простые россияне. Списки будут составлены на базе иностранных фондовых индексов — то есть максимально надежные бумаги. Если неквалифицированный инвестор захочет купить бумаги, не входящие в список, ему придется пройти специальное тестирование и доказать, что он обладает достаточными знаниями фондового рынка. Тестировать непрофессионалов должны были начать только с 1 апреля 2022 года. Однако на фоне быстрого роста числа розничных инвесторов в России в ЦБ задумались о том, чтобы ввести «ЕГЭ для инвесторов» уже в 2021 году. По итогам 2020 года число частных игроков на бирже в России достигло 8,8 миллиона человек — для сравнения, годом ранее их количество составляло 3,9 миллиона.

имеют брокерские счета в России по итогам января 2021 года

«Битва за GameStop» показала, что розничные инвесторы с небольшими капиталами, объединившись, могут разрушить целые финансовые институты. Если прежде предполагалось, что регуляторам в первую очередь следует защищать неквалифицированных инвесторов от их же финансового невежества, то теперь стало понятно, что охранять нужно и сам фондовый рынок. Кроме того, ситуация с GameStop выявила сдвиги в поведении самих игроков — те оказались готовы рискнуть деньгами в первую очередь не ради выгоды, а ради морального удовлетворения.

«Мы стали частью истории. Мы ударили их [элиты] по самому больному месту — по карману. Все прошлогодние марши и протесты (акции в рамках движения Black Lives Matter за права темнокожих — прим. “Ленты.ру”) не идут ни в какое сравнение с тем, что происходит сейчас. Мы наконец протестуем с помощью наших денег», — написал один из участников WalkStreetBets.

Однако далеко не все уверены, что инвесторами с Reddit двигали в основном моральные соображения. По мнению профессора Высшей школы экономики, финансиста Евгения Когана, ситуация с GameStop была спланированной манипуляцией рынком, завернутой в красивые лозунги. «Как в картишках нет братишек, так и на фондовом рынке нет братишек», — констатировал он. Коган убежден, что за всей историей стоит группа профессиональных инвесторов, которые руководствовались примитивной жаждой наживы, а не пытались изменить мир и победить несправедливость.