Крупнейшая в истории экономики сделка состоялась: государственная нефтяная компания Саудовской Аравии Saudi Aramco разместила на бирже собственные акции. Пакет в 1,5 процента бумаг принес правительству страны 25,6 миллиарда долларов, а сама компания оценена в 1,87 триллиона, оставив далеко позади конкурентов. Событие было анонсировано еще три года назад, но с тех пор несколько раз переносилось, а в какой-то момент и вовсе было на грани срыва. Сделка не просто стала важной вехой в нефтегазовом мире — она сделала Эр-Рияд более сговорчивым и позволила России ставить свои условия по соглашению с ОПЕК (Организацией стран-экспортеров нефти). С миру по доллару — в материале «Ленты.ру».

Привлекли

В предваряющем процедуру IPO (Initial Public Offering, выход компании на биржу) проспекте Saudi Aramco говорилось: на торги выставляются три миллиарда из 200 миллиардов акций, треть из них будет продана розничным инвесторам (всем желающим), остальное — институциональным (банкам, инвестиционным и страховым компаниям, пенсионным фондам). Цена одной бумаги составила 8,53 доллара — строго по так называемой верхней границе возможного диапазона (нижняя изначально равнялась восьми долларам). Акции выставлены на местную биржу Tadawul.

IPO стало крупнейшим в истории — привлечь удалось на 600 миллионов долларов больше, чем пять лет назад китайскому интернет-гиганту Alibaba. Сама компания денег не увидит, ведь речь идет о продаже уже существующих акций, прежде принадлежавших правительству страны. Они пойдут в суверенный Фонд национального благосостояния (Public Investment Fund of Saudi Arabia, PIF) и будут использованы для реализации амбициозной программы «Видение-2030» (Vision 2030).

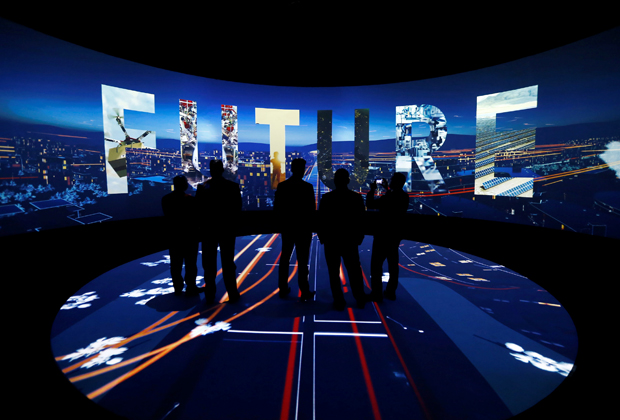

Презентация города Neom

Фото: Faisal Nasser / Reuters

Она была разработана в 2016 году, и тогда же власти королевства впервые заговорили об IPO Saudi Aramco, как о первом и важном этапе глобального проекта. В рамках него планируется радикально изменить нынешний облик Саудовской Аравии: и в социальном ключе (существенно расширить гражданские права и свободы), и в экономическом (избавиться от нефтяной зависимости, привлекать инвесторов, развивать новые отрасли). Самая масштабная часть «Видения-2030» — чудо-город Neom, который должны с нуля построить в пустыне на границе с Египтом и Иорданией за 500 миллиардов долларов. Согласно замыслу, он будет жить по собственным светским законам, полностью обеспечивать себя энергией и продуктами, а также привлекать инвестиции и профессионалов со всего мира.

Прихорошились

Менять имидж Саудовской Аравии в глазах западных политиков и бизнесменов пытаются уже сейчас. В столице страны Эр-Рияде уже третий год проходит форум Future Investment Initiative («Инициатива инвестирования в будущее»), в 2019-м на него съехались американские министры и управляющие крупнейшими мировыми инвестфондами. Участвовал в мероприятии и глава Российского фонда прямых инвестиций (РФПИ) Кирилл Дмитриев, заявлявший об интересе к IPO главной саудовской компании со стороны негосударственных пенсионных фондов из России. Сам РФПИ уже сотрудничает с Saudi Aramco: их совместное предприятие, в котором также участвует PIF, собирается купить долю в российской нефтесервисной компании «Новомет».

Первые расчеты касательно IPO сильно отличались от нынешних. В 2016-м всю Saudi Aramco целиком оценивали в два триллиона долларов, что автоматически делало ее самым дорогим предприятием мира. Ближайший конкурент — американская Apple — сейчас стоит 1,18 триллиона. Продавать собирались сразу пятипроцентный пакет, а значит, в казну должно было поступить 100 миллиардов долларов. К тому же выходить хотели сразу на видную западную биржу, а то и на несколько одновременно.

Фото: Hamad I Mohammed / Reuters

От одного из вариантов — нью-йоркской NYSE — пришлось отказаться после того, как в США был принят закон, позволяющий родственникам жертв теракта 11 сентября добиваться компенсаций от властей Саудовской Аравии. Обращающиеся на американской бирже бумаги вполне могли арестовать в обеспечительных целях. Выход на другие площадки был затруднен из-за строгих правил и требований к компаниям-эмитентам. В частности, они обязаны раскрывать финансовую отчетность инвесторам и регуляторам. Руководство Saudi Aramco не привыкло к прозрачности — с 1980 года предприятие, создававшееся в первой половине XX века совместно с США, полностью принадлежало правительству Саудовской Аравии, одной из самых закрытых стран мира. В итоге было решено ограничиться домашней биржей Tadawul, на которой поначалу разместили не пять, а только 1,5 процента всех акций.

Что-то пошло не так

В планы королевской семьи вмешивались и другие обстоятельства, например, политическая ситуация в стране. В 2017 году там прошли чистки — под видом борьбы с коррупцией в высших эшелонах власти принц Мухаммед бин Салман, незадолго до этого ставший наследником престола, отдал распоряжение о задержании многих высокопоставленных чиновников и бизнесменов. Самым видным оказался другой принц, известный инвестор и крупнейший акционер американской банковской группы Citi Аль-Валид бин Талал. Впоследствии многим удалось откупиться от претензий, но массовые аресты подпортили деловой климат, к которому и без того были вопросы. Год спустя в саудовском консульстве в Стамбуле был убит журналист Джемаль Хашкуджи (Хашогги), много критиковавший политику родной страны в западных изданиях. Официальному Эр-Рияду в конце концов пришлось взять ответственность за произошедшее на себя.

Все это негативно сказалось на заинтересованности потенциальных инвесторов, особенно иностранных. Независимые инвестбанки, которые готовились выступить андеррайтерами (купить акции непосредственно у компании и затем перепродать их на бирже конечным инвесторам немного дороже), называли цифру в 1,2 триллиона долларов — почти в два раза ниже первоначальной оценки. Однако, как ни парадоксально, к тому моменту страна уже меньше нуждалась в деньгах извне. Мировые цены на нефть после резкого спада в 2014 году восстановились до приемлемого уровня в 65 долларов за баррель (на момент публикации — 64,19 доллара). Помимо прочего, на них повлияла недавняя атака дронов на заводы Saudi Aramco: глобальное предложение топлива на время снизилось. Были проведены реформы: товары и услуги обложили пятипроцентным НДС, правительство начало выпускать гособлигации, субсидии нефтяной отрасли сократили.

Последствия атаки дронов на объекты Saudi Aramco

Фото: Hamad I Mohammed / Reuters

Летом прошлого года пошли активные спекуляции о возможной отмене IPO. Утверждалось, что власти отозвали международных консультантов и придумали новые способы привлечения денег, например, через обычные банковские кредиты. Когда сроки проведения процедуры — вторая половина 2018 года — были сорваны, в окончательную отмену поверили почти все. Тем удивительнее, что в октябре 2019-го к теме неожиданно вернулись — вскоре после атаки беспилотников (в которой подозревают Иран и Йемен) на объекты Saudi Aramco.

Обошли грабли

Со второго раза процесс пошел гораздо быстрее. Уже через месяц сделку официально одобрили власти и лично принц Мухаммед. Тогда же появились первые скудные подробности: компания напомнила, что ее уставный капитал равен 16 миллиардам долларов (60 миллиардов местных риалов) и поделен на 200 миллиардов обыкновенных акций. Куда важнее было подтверждение того, что речь идет о продаже уже существующих бумаг, а не о дополнительном выпуске. Спустя еще неделю стал известен объем размещения (1,5 процента уставного капитала) и диапазон цен (8-8,53 доллара за одну акцию), а также дата начала организованных торгов — 11 декабря. Тогда же начался прием заявок — отдельно для индивидуальных и институциональных покупателей.

Наконец, 5 декабря условия утвердили окончательно: треть продаваемых бумаг отойдет всем желающим, остальное — только крупным игрокам, цена составит 8,53 доллара, а общая стоимость Saudi Aramco — 1,7 триллиона долларов. Кроме того, стало известно об опционе — праве на дополнительное приобретение до 450 миллионов акций организаторами размещения (20 ведущими мировыми банками) уже после завершения процедуры. Нефтяному гиганту это поможет стабилизировать котировки.

Биржа Tadawul

Фото: Faisal Al Nasser / Reuters

В итоге все формальности заняли ровно два месяца. С октября власти Саудовской Аравии проводят активную рекламную кампанию IPO. На улицах королевства висят баннеры, а по телевидению крутятся рекламные ролики с призывами покупать акции главной компании страны. Правительство рассчитывает на стабильный спрос со стороны среднего класса, и неспроста, ведь в арабском мире известны случаи, когда люди продавали имущество и дома ради участия в IPO. Эр-Рияд давит на патриотизм своих граждан, и многие ведутся. Часть жителей при этом надеется заработать на будущих дивидендах (в следующем году компания обещает выплатить 75 миллиардов долларов) и выгодной перепродаже нового актива.

Чтобы наверняка убедить возможных покупателей, Saudi Aramco даже заказала исследование известному международному агентству IHS Markit. Оно подсчитало, что себестоимость добычи нефти в Саудовской Аравии — самая низкая в мире наравне с Кувейтом. Извлечение каждого барреля там обходится в 17 долларов против 40 долларов в России, 49 — в США и 55 — в Азербайджане. «Кто не захочет инвестировать в Aramco с ее самой высокой маржой, самой низкой себестоимостью добычи и крупнейшими запасами нефти?» — говорили местные банкиры.

Не все гладко

Однако финансисты предупреждают о возможных рисках. В первую очередь, указывают они, инвесторы должны понимать, что собираются иметь дело с авторитарным режимом, поведение которого может быть непредсказуемым. Плоды такой непредсказуемости уже ощутили на себе американские нефтяные компании. С 1930-х годов Saudi Aramco принадлежала напополам SoCal и Texaco, заключившим с правительством договор концессии. В 1970-х, вместе с глобальным энергетическим кризисом, начавшимся из-за поддержки странами Запада Израиля в Войне судного дня против арабских государств, Эр-Рияд постепенно прибрал к рукам все 100 процентов Saudi Aramco, вытеснив иностранных собственников. В настоящий момент компания продолжает работать на основании концессии, земля под ее месторождениями и заводами по-прежнему принадлежит государству, и ситуация может повториться в любой момент, указывают экономисты, — властям ничего не стоит «залезть поглубже» в доходы компании ради нужд бюджета.

Также необходимо учитывать непростую политическую обстановку в регионе: войну в Йемене, конфликт с Катаром. Она создает опасность повторения сентябрьских атак, из-за чего может сильно пострадать добыча, а значит и прибыль. К тому же нефть в будущем ждут трудные времена из-за развития электромобилей, альтернативных видов топлива, ужесточения экологических требований. Успехи Saudi Aramco нельзя сравнивать с достижениями Alibaba, привлекшей в 2014 году с рынка 25 миллиардов долларов, или Apple, которая в прошлом году стала первой в мире компанией, преодолевшей отметку в триллион долларов капитализации. Недаром сразу 12 из 18 крупнейших мировых инвестиционных фондов проигнорировали IPO саудовского гиганта.

Фото: Mark Lennihan / AP

Несмотря на все препятствия и оговорки, первый день торгов сложился для Saudi Aramco крайне удачно. Уже в начале сессии ее акции подорожали на 10 процентов от начального уровня — до 9,5 доллара — и продержались на таком уровне до закрытия. Сейчас стоимость компании составляет 1,87 триллиона долларов, а значит уже приносит доход первым инвесторам и привлекает новых. Новый лидер списка самых дорогих компаний мира опережает не только Apple (1,18 триллиона долларов), но также Microsoft (1,15 триллиона), Alphabet (материнская компания Google, 930 миллиардов) и Amazon (870 миллиардов). Суверенный фонд Саудовской Аравии получил 25,6 миллиарда долларов на реализацию программы «Видение-2030».

Свою долю от общего пирога ухватила и Россия — в начале декабря Москве удалось выбить выгодные условия в рамках сделки ОПЕК+, увеличив собственную квоту на добычу, поскольку Эр-Рияд слишком сильно нуждался в хороших финансовых показателях Saudi Aramco перед IPO. Уже скоро станет понятно, насколько усилия и надежды были оправданы, а пока королевская семья Саудовской Аравии и жители страны радуются тому, что сумели войти в историю мировой экономики.